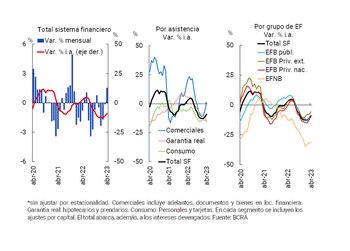

Durante abril, el saldo de financiamiento en pesos al sector privado se contrajo 9,1% en términos reales en relación al mismo mes del 2022, según un informe publicado por el Banco Central de la República Argentina (BCRA). De esta manera, en un escenario de frecuentes subas de tasas de interés, ya se acumulan nueve meses consecutivos con resultados negativos en la comparación interanual, aunque se evidencia una desaceleración en los márgenes de caída.

En contraparte, la medición del BCRA arrojó un crecimiento del 1,5% en términos reales en la variación mensual, lo que significa que en el cuarto mes del año los bancos le prestaron más plata a las empresas que en marzo. Esta mejora, indicó el organismo, fue principalmente impulsada por las líneas comerciales (documentos y adelantos).

“Este desempeño recibió el aporte de la Línea de Financiamiento para la Inversión Productiva (LFIP). El saldo total estimado de la LFIP se ubicó en $1,6 billones en el período, explicando 13,9% del crédito total al sector privado (+0,5 p.p. i.a.), con una mayor participación relativa de las entidades financieras públicas”, señalaron desde el Central.

Qué créditos cayeron

De acuerdo al Informe sobre Bancos del BCRA, dentro del balance general de -9,1%, se puede apreciar una diferencia según el destino de la asistencia crediticia.

En detalle, los resultados indican que los préstamos con garantía real se contrajeron 15,7% en abril, en comparación al cuarto mes del 2022. Se trata de la novena caída consecutiva de ese ítem y del peor resultado de los últimos tres años.

También se desplomaron 14,1% los créditos para consumo, con lo que se completaron 23 meses seguidos con datos negativos en esa variable. Además, desde septiembre del 2022 en adelante los porcentajes de caída fueron siempre de dos dígitos.

La única excepción fueron las asistencias crediticias con fines comerciales, que registraron una mejora interanual real del 0,8% y cortaron una racha de seis meses consecutivos con números en rojo.

“El crecimiento, tanto mensual como interanual, de las líneas de financiamiento comercial viene siendo impulsado por la política crediticia implementada por el BCRA focalizada en el desarrollo productivo. La Línea de financiamiento para la inversión productiva de MiPyMEs (LFIP), desde su lanzamiento (noviembre de 2020) hasta mayo de 2023, lleva desembolsados más de $5,8 billones beneficiando a 440.820 empresas”, explicaron desde la máxima autoridad financiera de la Argentina.

En total, sumando todas las líneas de crédito en pesos, abril cerró con financiamiento por $11,5 billones, lo que marcó un crecimiento nominal anual del 88,3% respecto a los casi $6,1 billones de igual mes del 2022, pero una caída real (considerando el efecto de la inflación) del 9,1%.

Con relación a las partidas en moneda extranjera, en abril el saldo de crédito al sector privado se incrementó 5,7% real respecto a marzo, impulsado principalmente por las prefinanciaciones a la exportación. En este marco, en el mes el saldo real de crédito total (en moneda nacional y extranjera) al sector privado acumuló una caída interanual real del 8,7%.

Todos prestan menos

Volviendo exclusivamente al financiamiento en pesos, hay otra estadística que refleja la contracción del sistema financiero para el sector privado en el país. Se trata de los resultados divididos según quién otorga el crédito.

De acuerdo a las estadísticas del BCRA, todos los grupos de entidades financieras registraron variaciones interanuales negativas. En detalle, los créditos otorgados por entidades bancarias privadas nacionales se contrajeron 9,5% en abril respecto al mismo mes del 2022. Se trata del noveno mes consecutivo con valores “en rojo”.

También se contrajo 5,6% el volumen de dinero prestado en pesos por los bancos privados extranjeros. Al igual que en el caso de los nacionales, ya se acumula una racha de nueve meses negativos y no hay indicios de que la situación pueda revertirse pronto.

Tampoco las entidades públicas prestaron más dinero que el año pasado. Por el contrario, los resultados del cuarto mes del año muestran una retracción del 10,1% en los créditos otorgados por organismos del Estado. En ese caso son ocho los meses seguidos con caída.

En lo que respecta a las entidades financieras no bancarias, los datos presentados por el BCRA señalan que en abril hubo una estrepitosa caída interanual real del 31%. En ese sector se mantiene, además, la racha negativa más larga, con 19 meses al hilo sin ver valores positivos.

Seguir leyendo:

Últimas Noticias

De cuánto son las Asignaciones Familiares de ANSES en marzo 2026

El ajuste por IPC y la fórmula de movilidad elevan los valores de todas las prestaciones, con depósitos automáticos y fechas diferenciadas según la terminación del documento de identidad

ANSES: cuándo cobro en marzo 2026 si mi DNI termina en 4

El calendario oficial detalla fechas y montos actualizados, incluyendo aumentos por movilidad, bonos de $70.000 y refuerzos para quienes perciben el haber mínimo, asignaciones y otras prestaciones sociales

La guerra en Irán postergó el intento del Gobierno de relajar las condiciones monetarias e impulsar la actividad

La reacción del mercado argentino ante el conflicto internacional llevó a las autoridades a sacar pesos del mercado con títulos atados al dólar para contener la demanda de cobertura y evitar impactos directos en el tipo de cambio local

El mercado de autos opera a ciegas hace un mes, sin una sola cifra: qué harán las principales marcas con sus planes de ventas

El 5 de febrero fue el último día de información detallada de ventas de vehículos 0 km. Desde entonces no se tuvo acceso a los números y solo el sábado 28 se conoció un número suelto que sorprendió a todos

Mercados sin refugio: Argentina soportó mejor la debacle, pero persiste la volatilidad por la guerra en Irán

El conflicto en Medio Oriente genera zozobra entre los inversores globales, con caídas generalizadas en la región. Cómo evolucionaron las variables argentinas en un contexto de fuerte incertidumbre