Tras haber cerrado una de las semanas más complejas de su gestión, el martes llegará para el ministro de Economía, Martín Guzmán, la hora de la verdad. O, al menos, un anticipo. El derrape de los bonos en dólares que emitió en el marco de la reestructuración llevó el nivel de riesgo país al nivel previo a esa operación de más de 2.100 puntos básicos. Y aunque no existen fuertes vencimientos de esa deuda hasta 2024, esos títulos cotizan ahora como si la Argentina hubiera dejado de pagarlos. En otras palabras, como si la Argentina ya estuviera otra vez en camino a la cesación de pagos, porque pos canje de 2020, con el ingreso al mercado de los nuevos títulos, JP Morgan bajó el EMBI Argentina en poco más de 1.000 pb, y por tanto los 2.400 pb que tocó el viernes equivalen a unos 3.500 pb de entonces.

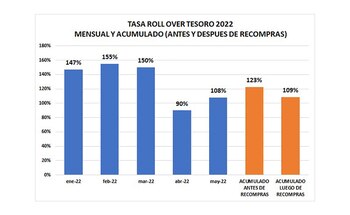

La deuda en pesos, en tanto, tampoco tuvo un desempeño mucho mejor: a pesar de la intervención oficial para sostener los precios, también los bonos locales se mantuvieron a la baja y todas las dudas se concentran ahora en la nueva licitación del martes con la que Finanzas buscará los fondos para cubrir vencimientos por unos $235.000 millones. Hasta la semana pasada, la cifra era de más del doble pero la operación de canje destinada a que el Banco Central y otros organismos públicos pudieran descargar los que había comprado para morigerar la caída de precios, descomprimió en parte la presión vendedora.

Sin embargo, se mantiene la tensión. Ocurre que ahora será el turno de los privados de decidir cuánto están dispuestos a prestarle a Guzmán. Y si esa cifra será suficiente para afrontar las necesidades sin recurrir, otra vez, a la maquinita del BCRA.

El panorama es complejo: previsiblemente, los inversores institucionales “regulados” como los bancos y compañías de seguros digan presente, pero la gran incógnita es qué harán los clientes de los fondos comunes de inversión que atraídos por los rendimientos invirtieron el capital de trabajo y optaron, en las últimas semanas, por rescatar ese capital.

Uno de los banqueros que se reunió durante la semana con Guzmán fue taxativo: “Esos no vuelven más. En el mercado de bonos en pesos estábamos comprados los de siempre, bancos, aseguradoras, y un nuevo perfil de inversor que se asusta mucho más rápido porque su negocio es otro. Es el tesorero o gerente financiero de una empresa mediana o grande, de alimentos o bulones, que puede estar dispuesto a no sacarle ganancia a su liquidez pero nunca a perder plata. Ese cliente Guzmán lo perdió y no está claro quién lo va a reemplazar sino es el Banco Central”.

De ahí que en el sistema financiero, que comprometió su apoyo y pidió a cambio que les quiten presión sobre las tasas de plazos fijos que deben abonar a sus clientes, no dudan en afirmar que es prácticamente imposible que la inflación no supere el 72% que por ahora pronostica el consenso de analistas privados y resurgen las presiones cambiarias.

En la consultora financiera de Eduardo Costantini coinciden con la mirada del banquero y admiten que lo difícil es cuantificar cuántos más “tesoreros” saldrán. “Aun asumiendo que afloja en los próximos días la presión vendedora del sector corporativo, la situación de la deuda en pesos no es nada confortable”, afirma Consultatio en su último reporte semanal, en el que destaca que los precios que no están intervenidos por Banco Central reflejan las dudas del mercado respecto de la solvencia de esa deuda.

Los números fiscales que mostró Guzmán no aportan demasiado, más bien todo lo contrario. “La renovación de la deuda será difícil sin señales claras respecto a cómo el Gobierno prevé restablecer la confianza en la trayectoria fiscal”, agrega Consultatio. Tras el vencimiento de esta semana, Guzmán deberá enfrentar el pago de otros 1,5 billones. El principal de ellos será en septiembre, cuando vence un total de $525.000 millones.

En el mercado no lo dudan: distintos economistas, entre ellos, quienes trabajan en la consultora Equilibra que montó el ex titular de la Anses, Diego Bossio, ya calculan que el Banco Central emitirá 0,7 puntos del PBI más que lo previsto en el acuerdo con el FMI (lo que a su vez requerirá de un reformulamiento y/o waiver sobre las metas). Sin ir más lejos, tras haber asistido al Tesoro en $282.000 millones en lo que va de junio, se espera para esta semana un nuevo giro del Central dado el alto déficit que se proyecta para el mes.

Claro que, con un Banco Central famélico de reservas, el riesgo de una crisis cambiaria no es menor. Lejos de cumplir con el objetivo de acumulación de reservas, la entidad atraviesa uno de los meses de junio más triste desde 2018, cuando a la inversa de lo que ocurre hoy la sequía redujo drásticamente el ingreso de divisas, y la salida de dólares para el pago de importaciones ya no permitirá seguir financiando la recuperación económica. Las cifras del primer trimestre, con un exiguo crecimiento del PBI de 0,9% respecto al trimestre anterior, dan cuenta de que, literalmente, el crecimiento se está quedando sin combustible.

Más paciencia

De eso hablaron el viernes por la tarde en la reunión que Martín Guzmán y el presidente del BCRA, Miguel Pesce, mantuvieron con representantes de una decena de empresas de consumo masivo. En ese encuentro se reveló que en el calendario del Gobierno, septiembre es el nuevo abril.

Es que entre los industriales, que lidian todos los días con las gestiones para obtener las aprobaciones para poder importar, recuerdan cuando en febrero, Pesce les pidió que tuvieran “paciencia hasta abril”. Suponía que el ingreso de dólares de la cosecha aliviaría sus penurias. El ingreso de divisas se produjo, en forma inédita y masiva, pero las penas sólo aumentaron. El volumen de importaciones se aceleró, principalmente por la suba de precios internacionales, y la cuenta de energía está provocando un descalabro. De ahí el nuevo mojón que le marcaron a los empresarios.

Tras desembolsar una cifra que se estima en USD 2.000 millones en junio y similar en julio para pagar el gas importado, en el Central se ilusionan con que en agosto disminuya la presión y ya en septiembre, el rubro no tenga peso considerable. Claro que, para esa época, aunque caiga la demanda, caerá también el flujo de dólares. A menos que el Gobierno alimente otra ilusión más: la del campo liquidando en ese momento los granos que hoy retiene.

SEGUIR LEYENDO:

Últimas Noticias

Cómo hizo el Gobierno para pagar el swap con Estados Unidos sin que bajen las reservas

El Banco Central anunció la devolución de los USD 2.500 millones correspondientes al tramo activado del intercambio de monedas. Fuentes oficiales confirmaron el uso de un nuevo préstamo para la cancelación de la deuda con EE.UU.

Jornada financiera: los bonos subieron y el riesgo país bajó tras el pago de deuda por USD 4.200 millones

El Gobierno completó el desembolso de los compromisos correspondientes a Bonares y Globales. El dólar subió a $1.490 en el Banco Nación. Los títulos públicos ganaron 1% y el riesgo país cedió a 566 puntos básicos

ARBA anunció descuentos y bonificaciones para contribuyentes: a qué impuestos aplican y quiénes pueden acceder

Habrá rebajas diferenciadas para quienes opten por adelantar pagos o mantener el calendario al día con cada cuota

Mega minera: dos gigantes del sector con fuerte presencia en el país negocian para fusionarse a nivel global

Se trata de Rio y Glencore, que formaría la mayor compañía del rubro del mundo. Tendría un valor de mercado combinado de más de USD 200.000 millones

El BCRA compró más de USD 200 millones en la semana pero las reservas cayeron por el pago de deuda

La autoridad monetaria compró USD 43 millones este viernes, aunque sus tenencias internacionales cedieron a USD 44.396 millones por la cancelación de un compromiso financiero del Tesoro