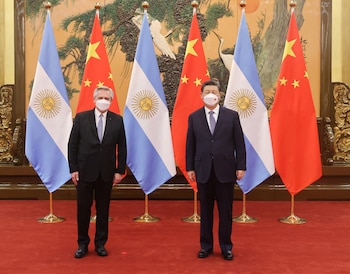

Más allá de los USD 23.700 millones de crédito para proyectos de inversión anunciados (pero sin contratos financieros firmados) durante la reciente visita de Alberto Fernández a China, el objetivo más urgente del gobierno argentino es aliviar la acuciante escasez de divisas mediante la ampliación en unos USD 3.000 millones del canje de monedas del Banco Central argentino (BCRA) con el Banco Central Chino (Banco del Pueblo de China, BPC).

La ampliación llevará el convenio de canje, originalmente negociado por el extitular del BCRA, Martín Redrado, de los actuales USD 18.500 millones a cerca de USD 21.500 millones. Pero lo más importante para el Gobierno y el BCRA es dar fluidez a operaciones con renminbi (nombre oficial del yuan, la moneda china) y aliviar la demanda de dólares en operaciones de comercio exterior, que lo ha llevado a retacear divisas a los importadores, lo que generó reclamos de las empresas afectadas y puede deprimir el nivel de actividad económica.

El canje con China está en principio operativo, pero para las empresas es de uso engorroso. Por eso, además de ampliarlo, se busca simplificar el trámite burocrático, de modo que incluya el repago de créditos chinos para obras de infraestructura y operaciones de comercio exterior.

El BPC ya habilitó al principal banco comercial chino presente en la Argentina, el ICBC, a ser agente compensador (Clearing House) de operaciones, para que, por ejemplo, una empresa pueda pagar una importación con pesos y su proveedor chino reciba yuanes. Pero aún no se registró ninguna operación.

En 2021 el déficit comercial con China fue de USD 7.238 millones (el mayor desequilibrio bilateral de la Argentina con cualquier país del mundo) y en el gobierno creen factible hacer que la mitad del intercambio se haga sin usar dólares. El año pasado China explicó 21,4 % de las compras externas de la Argentina, pero absorbió solo 8,1 % de las exportaciones del país.

La tasa de uso de los yuanes sería de cerca de la mitad de la Shibor (Shanghai Interbank Offered Rate), que calcula diariamente el National Interbank Funding Center con sede en Shanghai, promedio simple de operaciones con deudores de alta calificación crediticia. En su página web, Shibor informa que la tasa a un año es del 2,63%, pero también que la tasa prime, en base a datos de 18 bancos chinos, es de 3,70% a un año y de 4,60% anual a cinco años.

En principio, la negociación no está atada al trato con el FMI ni tiene deadline, pero el Gobierno quiere concretarla cuanto antes, dada la acuciante escasez de dólares.

Cabe aclarar que las posiciones de China en el directorio del Fondo, del que es uno de los tres principales socios (su poder de voto es de 6,4%, detrás del 16,5% de EEUU y del 6,47% de Japón) no suelen diferir de las de los demás pesos pesado.

Soft power

Los canjes de moneda son una de las herramientas de soft power de China, dijo Margaret Myers, directora del Programa Asia y América Latina del Diálogo Interamericano, un think tank con sede en Washington. Al igual que la denominación de créditos en renminbi, explicó Myers a Infobae, son una de las formas en que Beijing procura internacionalizar su moneda.

Al respecto, un reciente paper de Gita Gopinath, economista jefe y número dos del FMI, junto a Oleg Itskhoki, profesor de la Universidad de California en Los Ángeles (UCLA), sobre el “paradigma de la divisa dominante” precisa que el yuan tiene un largo camino por recorrer.

La investigación, publicada en diciembre por el National Bureau of Economic Research (NBER), la institución de investigación económica más prestigiosa de EEUU, muestra la fortísima dominancia del dólar y del euro en diferentes aspectos del uso de divisas.

Hay unas 180 monedas en el mundo, dice el estudio, pero muy pocas de peso internacional. En materia de reservas internacionales, el dólar (60%) y el euro (20%), dan cuenta del 80% del total, mientras que el yen japonés explica cerca del 5% y el yuan chino no llega al 3%.

Las proporciones son aún más desiguales en denominación de deudas internacionales: cerca de dos tercios están en dólares, poco más del 20% en euros y el yuan no llega a notarse en la balanza, al igual que en créditos y depósitos y en facturación de operaciones internacionales. La divisa china solo tiene un peso mínimo (inferior al 3%) en circulación y en participación en el sistema de pagos interbancario internacional Swift (Gráfico).

Lo que está claro es que China intenta aumentar el rol del yuan mediante los canjes de moneda que acordó con la Argentina y Brasil (antes de Bolsonaro) y la creación de su propio sistema de pagos interbancarios. Por eso, al SWIFT (Society of Worldwide Interbank Financial Telecommunication), un sistema de transacciones bancarias internacionales creado en 1973, opuso en 2015 la creación de CIPS (Cross-Border Inter-Bank Payment Systems), una compañía a la que Beijing asignó la misión de “facilitar la compensación y ejecución de operaciones transfronterizas en renminbi”.

“Donde haya un renminbi ...”

“Donde haya un renminbi, hay un servicio del CIPS”, dice el lema de la organización, cuya página en internet enfatiza su “orientación al mercado, profesionalización e internacionalización”. Pero hasta ahora CIPS tiene solo 53 “participantes directos” (ninguno en Sudamérica) y 1.137 “participantes indirectos”. Muy poco en comparación a las 2.400 instituciones financieras asociadas y las 11.500 entidades bancarias de 200 naciones del mundo (incluida China) que usan el sistema Swift, con sede central en Bélgica.

Según Myers, América Latina, donde China busca básicamente abastecerse de materias primas y construir infraestructura energética, es la región de más baja prioridad en la estrategia internacional de Beijing. Eso se nota, dijo a Infobae, en los propios documentos oficiales y académicos chinos y la mucho más intensa actividad china en el sur de Asia (su espacio natural) y África.

A modo de ejemplo, Myers contrasta la generalidad del documento del Foro China-Celac (entidad regional creada como alternativa a la OEA y de la que Alberto Fernández es presidente pro-témpore) con la especificidad y profundidad del documento análogo del Foro China-África. El contraste se nota también en el CIPS, el sistema interbancario chino, que tiene 42 “participantes indirectos” de África y solo 17 de Sudamérica.

Etapas de la expansión china

Una primera etapa de la expansión china en América Latina, iniciada en la primera década del siglo XXI, involucró créditos de estado a estado y/o a través de tres bancos estatales, el China Development Bank (CDB), el China Export-Import Bank (China ExImbank) y el Banco de Desarrollo Agrícola (Agricultural Development Bank of China, ADBC). El principal destino fue Venezuela, con nada menos que USD 62.200 millones. A medida que encontró dificultades de cobro y verificó las cambiantes condiciones económicas y políticas de la región, Beijing cambió hacia una orientación más “comercial”, señaló Myers.

La segunda etapa involucra bancos comerciales e iniciativas público-privadas. Los cinco “grandes” bancos chinos de esta etapa son el ICBC (Industrial and Commercial Bank of China), el Bank of China (BOC), el China Construction Bank (CCB), el Bank of Communication (BoCom) y el Agricultural Bank of China (ABC), de variada composición, pero en todos los casos participación mayoritaria del gobierno chino. Sea de formato más político o más comercial, el crédito chino no es de hábitos tiernos, como demuestran diferentes estudios académicos y gubernamentales.

Como los bancos chinos actúan en América Latina en operaciones sindicadas, es difícil calcular exactamente los montos de sus operaciones, pero su cantidad permite ver un gran foco en la Argentina, mayormente a través del ICBC, cuya presencia en el país aumentó desde la compra del Standard Bank en 2011, precisa una base de datos creada por el programa Asia y América Latina, que encabeza Myers, y la Universidad de Boston. Otras porciones significativas de préstamos, agrega, fueron a Brasil, Chile y Perú.

Acuciado por la falta de dólares, el gobierno argentino decidió acelerar por ese andarivel.

SEGUIR LEYENDO:

Últimas Noticias

Ante la volatilidad global, el FMI insiste en reforzar las reservas para enfrentar crisis cambiarias

Un informe del organismo multilateral explica por qué es clave la acumulación de divisas por parte de los bancos centrales de todo el mundo. Qué pasa con el caso argentino

Las estaciones de servicio apuntaron contra las tasas municipales: “Son un problema grave”

Isabelino Rodríguez, presidente de la Confederación que agrupa a las estaciones de servicio de todo el país, advirtió en Infobae al Regreso que la proliferación de tasas municipales sin respaldo legal eleva el precio del combustible

Jornada financiera: las acciones argentinas repuntaron, pero el riesgo país se acerca a los 600 puntos

En una rueda dominada por la volatilidad internacional, los activos locales reaccionaron de forma dispar y el riesgo país aumentó a 583 unidades. El dólar operó estable y el Banco Central compró USD 50 millones