Desde las elecciones primarias (PASO) de agosto de 2023, en que Javier Milei se impuso con el 30% de los votos sobre “Juntos por el Cambio”, que con la suma de los votos a Patricio Bullrich y Horacio Rodríguez Larreta sumó 28%, y Sergio Massa, que como candidato del entonces “Frente de Todos” y con el aporte de Juan Grabois sumó 27%, el índice Merval en dólares, que refleja la valoración de las empresas argentinas que cotizan en la Bolsa de Comercio de Buenos Aires (BCBA) aumentó un 146% hasta el jueves pasado, precisa el último informe semanal de Quantum.

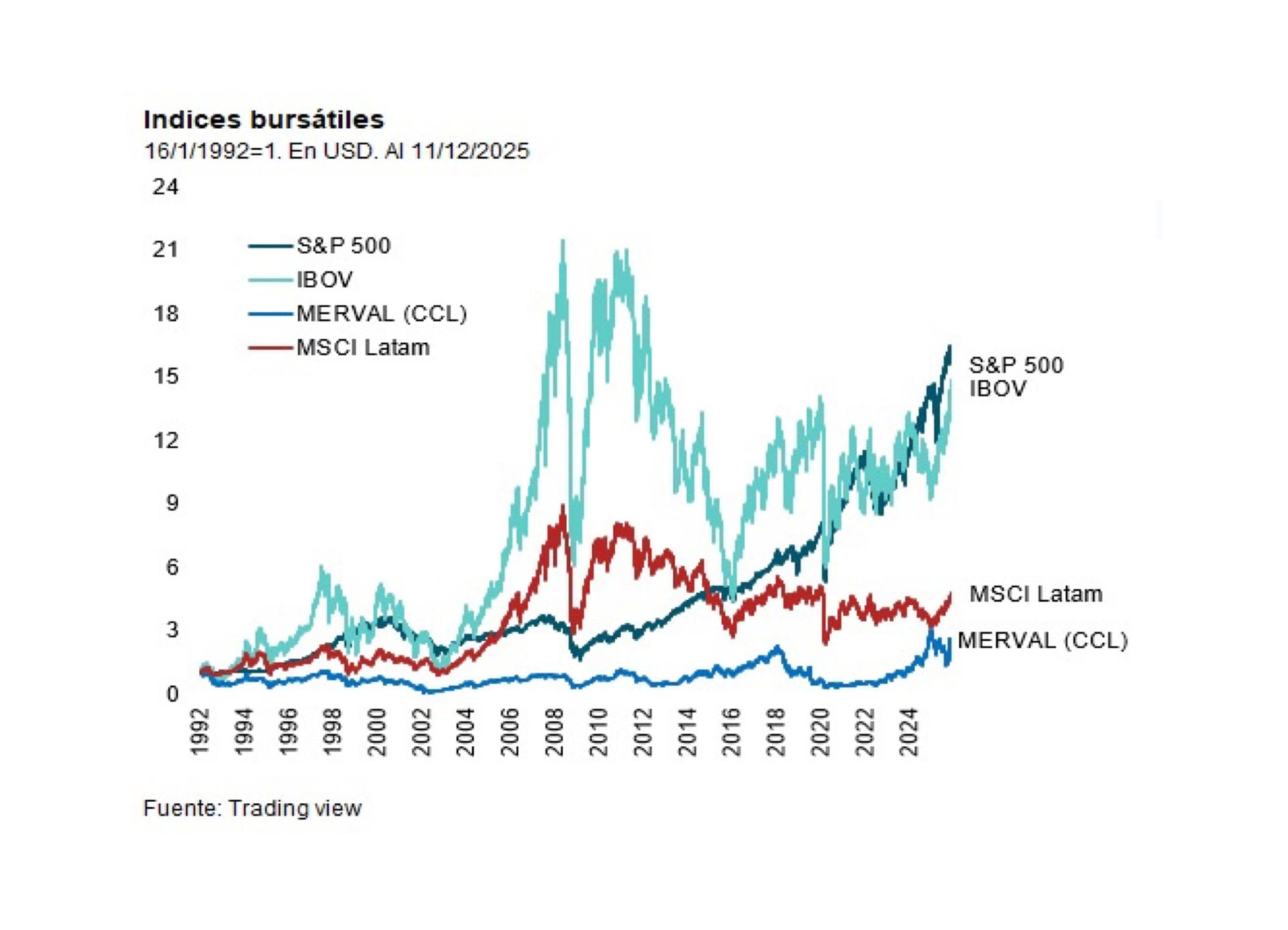

Sin embargo, aclara la consultora, si la comparación es contra las PASO de 2019, en que la victoria de la fórmula Fernández-Fernández, del entonces “Frente de Todos”, se impuso por 15 puntos porcentuales de diferencia (47 a 32) sobre la candidatura del entonces presidente Mauricio Macri y produjo un derrumbe bursátil fenomenal, el desempeño del índice argentino, con un aumento del 102% desde entonces, es inferior al del S&P 500 en el mismo lapso (136%), aunque superior al magro 12% del IBOV y el 3% de caída del MSCI, índice de capitalización de las empresas latinoamericanas.

A su vez, en lo que va de 2025 el resultado del Merval, medido a dólar “contado con liquidación” (CCL) no es positiva: su caída del 8% contrasta son aumentos del 17% del S&P de Wall Street, del 52% del IBOV brasileño y del 45% del indicador latinoamericano.

El informe también mensura los resultados de períodos más largos y destaca la “muy alta volatilidad” y el rezago del índice de la bolsa porteña en los últimos 30 años, Por caso, en el período 1992-2025: el Merval CCL aumentó 152, mientras el índice de Wall Street y el IBOV, brasileño aumentaron casi diez veces más, en torno del 1.500 por ciento.

PASO a PASO

Sucede que los bandazos bursátiles son mucho más acentuados en una economía tan volátil como la argentina: las caídas son tan profundas que las recuperaciones posteriores resaltan en la comparación. Por ejemplo, desde el piso de la crisis de 2008/2009 (crisis de las hipotecas, quiebra de Lehman Brothers y “gran crisis financiera” mundial) el Merval CCL aumentó 642%, mucho más que el IBOV brasileñao (88%) y el MSCI latinoamericano, aunque un poco menos que el S&P 500, que aumentó desde ese momento 909 por ciento.

La pregunta de Quantum es si esta vez será diferente. Esto es, si la recuperación del valor de las empresas argentinas se prolongarán, gracias, por caso, a la reducción del costo del capital, más allá de diferencias entre empresas y sectores. “Si bien hay empresas que están alineadas en precios con otras comparables de la región, la recuperación reciente y las perspectivas favorables, en un contexto de continuidad del equilibrio fiscal y ordenamiento macro en general, podrían significar un proceso de mayor convergencia en el índice -y en algunos papeles en particular-. Aumentos en la rentabilidad esperada, reducciones del rendimiento relativo de otros activos o que la economía crezca son algunos de los elementos que contribuirían a ello”, dice un pasaje del informe.

El informe también adjudica la diferente evolución a divergencias en múltiplos de empresas, atribuibles a factores como sector, clima de negocios, regulaciones y productividad.

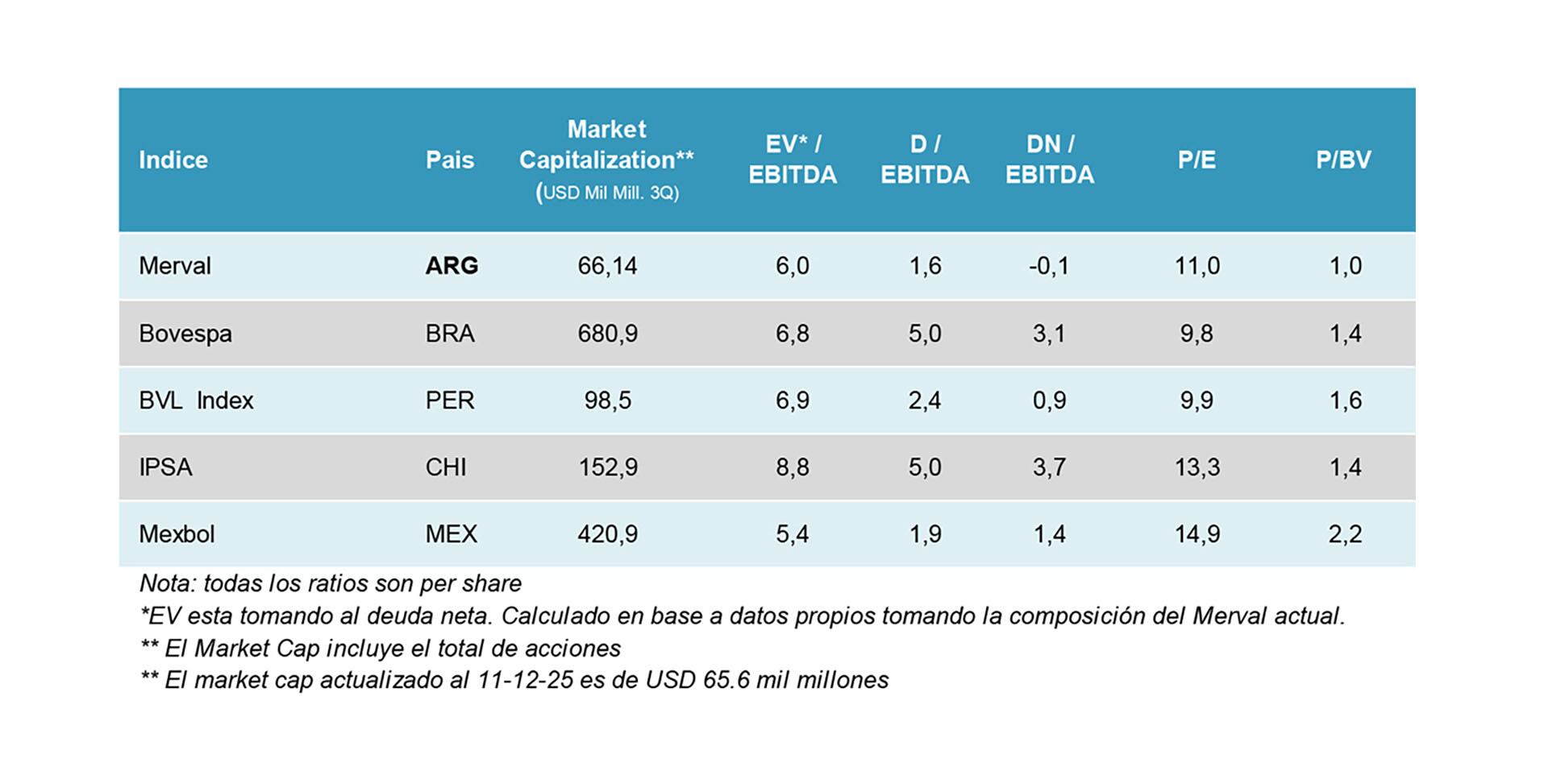

De hecho -explica- “dado el costo de capital local, el índice MERVAL -en el cual tienen una participación elevada los Bancos y las compañías de Petróleo y Gas- tiene una relación de Deuda Neta/EBITDA muy menor comparado con otros índices de la región y una relación Precio/Ganancias (P/E, Price/Earnings) en algunos casos por encima, pero un Precio/Valor Libros (P/BV, Price/Book Value) de 1 contra 1,4-2,2.

En bancos, por ejemplo, el P/BV de algunos de los principales bancos de Argentina está en 1,4-1,7, más baratos que los comparables de Chile, Perú o Brasil, en los que la relación está en niveles de 2-3 veces.

En Petróleo y Gas, en cambio, las empresas argentinas lucen en línea o inclusive un poco por encima de los P/E de otras compañías de la región, tal vez por el potencial de proyectos y perspectivas que hizo escalar sus cotizaciones. Además, en ratios como Deuda Neta/EBITDA las empresas argentinas lucen mejor, porque están mucho menos endeudadas, paradójica ventaja de las recurrentes dificultades de acceso al crédito.

El historial argentino y la escasez crediticia también está detrás del fuerte rezago de la capitalización bursátil de las empresas argentinas: actualmente en USD 66.000 millones según el Merval CCL, muy lejos de los USD 681.000 millones del Bovespa (Brasil) de y los USD 421.000 millones del Mexbol (México), menos de la mitad de los USD 153.000 millones del IPSA (Chile) e incluso inferior, por buen margen, a los USD 98.000 millones de capitalización del BVL, el índice de la bolsa peruana.

Últimas Noticias

Jorge Macri habló sobre la polémica de las patentes en CABA y recomendó a los vecinos “que no las paguen”

El Jefe de Gobierno admitió un error en el cálculo del impuesto automotor, que generó aumentos por encima del 100%. Advirtió a los porteños que ya firmó un decreto para revertir la situación

De cuánto es la PUAM de ANSES en febrero 2026

los beneficiarios de la Pensión Universal para el Adulto Mayor experimentan un aumento que responde a la variación inflacionaria, lo que eleva su ingreso básico y suma un bono extraordinario otorgado por el organismo previsional

Carlos Melconian: “No soy pijotero ni voy a las ofertas de Miami para salir hecho un payaso”

El economista dio su parecer acerca de la renuncia del titular del Indec en la previa al debut de la nueva metodología para calcular la inflación. También dijo que el Gobierno “necesita un novio”

Una fintech local recibió una nueva inversión y en pocos años ya recaudó USD 60 millones: su planes en Argentina y la región

La compañía fundada por tres amigos cerró una nueva captación de fondos por USD 27 millones