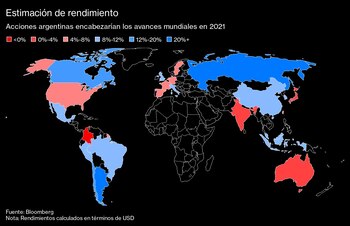

Un reciente informe de la agencia Bloomberg señala que los fondos de inversión que busquen las mayores ganancias en el mercado de renta variable este año deberían tener en mente a la Argentina y Rusia.

Según pronósticos calculados a partir de objetivos de precios reportados por analistas sobre las compañías cotizantes que integran los índices bursátiles de referencia, se estima que el índice S&P Merval de la Bolsa de Comercio de Buenos Aires tiene un potencial de alza de 45% en dólares en 2021.

Cabe señalar que el panel líder del mercado bursátil local retrocedió en 2020 cerca de 13% en dólares según el tipo de cambio oficial, y un 35% cuando se lo mide por la paridad del contado con liquidación, que es el tipo de cambio implícito en los negocios con acciones y bonos.

En el mismo sentido, otro mercado emergente de importancia, el de Rusia podría ser otra de las “perlas” del mundo financiero en este año que recién se inicia, según el estudio de Bloomberg. El índice bursátil RTS (Russian Trading System) aumentaría 21% en 2021, después de haber registrado una pérdida de alrededor de 10% a lo largo del 2020. En comparación, los índices S&P 500 y Stoxx Europe 600 buscarán una ganancias de cerca de 7% en el año en curso.

Aún cuando el deterioro de la actividad económica por el COVID-19 fue generalizado, las acciones globales revirtieron las impactantes caídas del segundo bimestre de 2020. En este aspecto, el Dow Jones de Wall Street se revalorizó en torno a un 7% en 2020; el S&P 500, un 16%, y el Nasdaq, un meteórico 44% en el que ha sido su mejor ejercicio desde el 2009.

Este año, el foco inversor vuelve a los mercados emergentes, donde puede hallarse un upside (potencial de suba) superior al de los desarrollados, una apuesta que también conlleva un elevado apetito por el riesgo y cierto exceso de optimismo, cuando el mundo aún no superó el golpe del coronavirus.

Fue, justamente, el Covid-19 el que obligó a la Reserva Federal de EEUU y a los principales bancos centrales a inyectar un dinero en un volumen sin precedentes en el sistema financiero, flujo que explica el notorio repunte en el valor de los activos.

“En lo ‘macro’ vamos a ver a las principales monedas del mundo debilitándose. Ese combo donde la moneda se debilita y todos tiene tasa cero hace que de a poco los inversores se vayan de ahí, pues no hay ganancia por tasa ni por apreciación de la moneda. Lo normal, entonces es que otros sectores como commodities se empiecen a apreciar y también vemos un flujo de fondos a los mercados emergentes”, explicó José Ignacio Bano, gerente de Research de InvertirOnline. “Dentro de emergentes, a la Argentina hay cosas que la benefician, como la suba de los commodities: la soja subió de los USD 300 por tonelada en mayo a los USD 500 ahora”, acotó.

“En marzo y abril de 2020, cuando ‘explotó’ el COVID-19, los fondos confluyeron a los mercados desarrollados, pero luego empezaron a volver de a poco y ya en noviembre fue récord en tres años el ingreso de fondos a emergentes, tanto para renta variable como renta fija”, comentó Bano a Infobae.

La rápida recuperación de los índices bursátiles se produjo un desarrollo contrarreloj de vacunas en todo el mundo, que generó un “goteo” de noticias esperanzadoras a medida que se conocían datos de su efectividad, y unas elecciones presidenciales en Estados Unidos que le dieron la victoria al demócrata Joe Biden.

Brian Torchia, gerente de Finanzas Corporativas de PGK Consultores, miembro de TGS Global, afirmó que “hay interesantes oportunidades en los mercados emergentes tanto en renta fija como variable, en Brasil, México, Perú y la Argentina, por ejemplo. Una potencial reactivación económica acompañada por un ciclo alcista de commodities, dada la debilidad del dólar -en vistas de los incrementos de liquidez generados por paquetes de asistencia y estímulo de demanda-, podría afectar en forma positiva más que proporcionalmente a los activos de estos mercados por su estrecha vinculación con estos factores”.

“Los activos domésticos, en especial los ADR, comienzan el 2021 respetando la misma tónica de exhibir una elevada correlación respecto al clima externo, toda vez que el viento a favor de los emergentes fue el principal motor para la última recuperación ensayada”, explicó Gustavo Ber, economista del Estudio Ber.

Particulares condiciones locales

El potencial de alza que exhiben las acciones argentinas se sustenta en la enorme pérdida de valor acumulada. En los últimos tres años, el S&P Merval medido en dólares retrocedió un 80% medido en dólares, desde el récord histórico de los 1.800 puntos de febrero de 2018 a los 350 puntos en enero de 2021.

El mercado de acciones argentino fue el que más cayó en el mundo en los últimos tres años, tendencia negativa que fue de la mano con la de la depreciación del peso y el histórico declive de actividad económica a partir de mayo de 2018 hasta nuestros días.

“Van tres años seguidos de baja en dólares, entonces se presume que este que viene podría ser de suba. A nivel precio, históricamente el Merval en dólares se mueve desde la convertibilidad del piso de 300 dólares a un techo de 1.000 dólares, que lo perforó en 2018, una excepción. Para abajo, el piso de 300 solo lo rompió en la crisis de 2001. Ahora, en estos valores y con un contado con liqui deprimido, estamos muy cerca del piso histórico”, detalló José Ignacio Bano.

Además, el experto de InvertirOnline recordó que “cuando se ven las valuaciones de las empresas -es decir el ratio entre la valuación bursátil de la empresa y su valor ‘libro’- hay un número ‘mágico’ que es 0,5. Cuando en promedio las empresas del Merval tocan ese número, el Merval en dólares se empieza a disparar. Ahora estamos en esos valores”.

Gustavo Ber indicó que que “localmente todavía siguen condicionando la incertidumbre política y económica, para lo cual resultaría necesario un acuerdo con el FMI a fin de consensuar una ´hoja de ruta’ económica que cuente con amplio respaldo político, lo cual resulta difícil en un año electoral con intereses en juego”.

Con un riesgo país por encima de los 1.400 puntos, las apuestas incorporan también a los bonos soberanos argentinos al menú, con retornos de dos dígitos en dólares.

“Instrumentos de renta fija local pueden ser jugadas más osadas para aquellos dispuestos a asumir un riesgo alto a la espera de premios importantes, los cuales podrían sucederse si se lograra un acuerdo con el FMI que termine de despejar el panorama total de la deuda, aunque es necesario considerar que, al ser un año electoral, el mercado local puede presentar comportamientos más erráticos al ritmo de los resultados esperados de la contienda legislativa de octubre”, puntualizó Torchia de PGK Consultores.

Seguí leyendo:

Últimas Noticias

CEOs del año, campeones del RIGI y gobernadores: cierran tres días frenéticos para el Gobierno y el círculo rojo en el Argentina Week

Después de la clausura oficial de ayer, el evento de promoción del país en Nueva York tendrá una última jornada con los mandatarios provinciales e IDEA. Economía y energía. Adorni, entre la polémica y la batalla cultural

34 fotos del cocktail de AmCham en Argentina Week en Nueva York

La cámara de empresas de EEUU en Argentina organizó un evento en el marco de las jornadas de promoción de las inversiones del Gobierno. Se entregaron premios a CEOs y distinciones a empresas

La suba de la nafta presiona a la inflación de marzo y deja sin margen al Gobierno para inyectar pesos en la economía

El precio del barril sigue aumentando y en el mercado local los incrementos ya superan el 8% en el mes. El Tesoro buscaría refinanciar vencimientos en la licitación de hoy para mantener a raya la cantidad de dinero

Hoy se publica el dato de inflación de febrero: qué esperan los especialistas

El Instituto Nacional de Estadística y Censos (Indec) va a dar a conocer a cuánto corrieron los precios en el segundo mes. Los analistas consideran que el indicador oscilará entre 2,8% y 3 por ciento. Lo que espera Milei para después del primer trimestre

Baja de precios de hasta 25% en autos 0 km: qué modelos se abarataron tras la reducción de impuestos

El recorte impositivo se tiene que trasladar a los valores para que valga la pena la medida. Los vehículos más caros bajaron entre un 12 y un 25%, pero arrastraron a modelos que no estaban alcanzados por “internos”