El Banco Central anunció este miércoles que realizará "swap" de LEBAC, que implica el canje de las Letras en pesos de la entidad que tienen vencimiento mensual por otras con vencimientos más largos, para alivianar el peso de esta deuda de muy corto plazo y una elevada tasa del 40% anual.

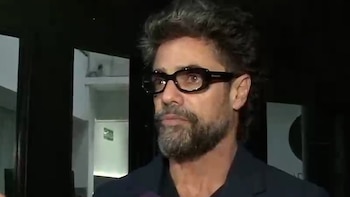

Nery Persichini, gerente de inversiones de GMA Capital, destacó que se trata de "un instrumento 100 por ciento de mercado, es decir que no hay nada compulsivo que induzca un ruido. Apunta en la dirección de aplazar los vencimientos, para evitar un 'súper-martes' que genere angustia y tensión en la plaza y sobre todo en el pequeño ahorrista, que se estuvo dolarizando las últimas semanas".

SEGUÍ LEYENDO:

"El BCRA evita así afrontar tanta cantidad de títulos a renovar una vez por mes, alivianando los vencimientos y que a partir de ahora estén mejor prorrateadas a lo largo del tiempo. Este es un primer paso en ese sentido", explicó Persichini a Infobae.

Un swap es un contrato financiero por el cual dos partes se comprometen a intercambiar una serie de cantidades de dinero en fechas futuras, con una referencia de tasas de interés. "Este tipo de instrumentos sirve cara cambiar flujos de distintos instrumentos, por ejemplo entre aquellos a tasa variable por los de otro de tasa fija", describió Persichini.

OPERATORIA DIARIA

A su vez, el BCRA comenzará desde este miércoles 23 de mayo a participar diariamente de la rueda swap del SIOPEL (Sistema de Operaciones Electrónicas) en el ámbito de Mercado Abierto Electrónico (MAE). El SIOPEL es el software de operaciones desarrollado por el MAE, a través del cual se conciertan y registran licitaciones y operaciones con valores negociables, públicos o privados, de renta fija o variable.

El analista financiero Christian Buteler dijo a Infobae que la iniciativa de la entidad apunta "a desconcentrar los vencimientos de las LEBAC a través de una operatoria diaria". Agregó que "están apuntando a lo que el presidente del BCRA comentó el viernes pasado a economistas. Dijo que estaban trabajando en instrumentar cómo desactivar los mega vencimientos mensuales de LEBAC, que se viven en los medios como si se tratara de una final de un campeonato de fútbol, pendiente de si se podrá renovar o no el 100 por ciento de los vencimientos".

"Esta es una primera medida puntual que apunta a eso. Veremos cómo lo asimila el mercado, pero se trata de una herramienta más y no implica ningún conflicto. Incluso es probable que el BCRA mantenga las licitaciones mensuales junto con la operatoria diaria y, de acuerdo a los momentos, utilice una o ambas herramientas", señaló Buteler.

SEGUÍ LEYENDO:

Alejandro Bianchi, gerente de inversiones de InvertirOnline, consideró que es probable que la entidad esté "buscando la alternativa de hacer menos complicados los vencimiento de cada súper martes. Sucede que ese día se produce un montón de movimiento de cartera, de un lado para el otro, para calzarse con los vencimientos".

Los operadores financieros coincidieron en que en períodos de inflación en ascenso y demanda que empuja al alza el precio del dólar, como ocurrió el último mes, un inversor en LEBAC quedaba expuesto a cuantiosas pérdidas al ofrecer sus títulos en el mercado secundario.

"El BCRA estuvo activo para salir a comprar títulos y apuntalar los precios y reducir las tasas en el mercado secundario. Pero sin participación del Central, un inversor posicionado en LEBAC podía estar obligado a una pérdida muy grande en momentos de turbulencia", comentó un operador financiero.

"Lo que siempre defendía el Central es que la liquidez de las LEBAC estaba garantizada porque existía mercado secundario y el vencimiento (mensual) no importaba. Pero el BCRA puede no participar en el mercado secundario y si el privado quiere liquidar puede sufrir una pérdida enorme", añadió Christian Buteler.

EXTENDER LOS VENCIMIENTOS

Los analistas financieros observan que los vencimientos de los títulos de deuda del BCRA están muy concentrados en el corto plazo. Más del 60% de las LEBAC están colocadas a 35 días de plazo, duración que pone más presión para la renovación mensual de estos títulos y genera incertidumbre en todo el mercado financiero.

La operatoria diaria puede traer aparejado que las Letras de corto plazo se empiecen a canjear por otras a un plazo mayor, dinámica que contribuirá a descomprimir los vencimientos. En junio vencerán alrededor de $650 mil millones en LEBAC, más de la mitad de la Base Monetaria (dinero en circulación en la economía), equivalentes hoy a unos 26.000 millones de dólares.

Últimas Noticias

¿Cuándo iniciarán las clases en colegios estatales por la crisis del gas y qué medidas aplicó el Gobierno en el sector educativo?

Las autoridades buscan reducir el consumo de combustible mientras continúan los trabajos vinculados al ducto de Camisea. La educación presencial en colegios estatales no se modificará

Las nuevas imágenes que salpican al expríncipe Andrés y que vuelven a vincularle con Jeffrey Epstein

El Departamento de Justicia de Estados Unidos ha revelado fotos inéditas de la mansión del pedófilo estadounidense, lo que ha vuelto a situar en el centro de los focos al hermano de Carlos III

Guerra en Medio Oriente sacude los precios del petróleo: expertos explican cómo podría afectar a México

El bloqueo de rutas de petróleo en Medio Oriente ya impacta los precios en todo el mundo y podría sentirse en México en los próximos días

La reunión del G7 de ministros de Energía abordará el uso de las reservas estratégicas de petróleo

El encuentro está previsto para este martes y tiene como objetivo principal moderar los costos del combustible y garantizar la estabilidad en los países miembros

Dannah Garay lleva “Our Little Nothings”, su nuevo álbum, al Lunario del Auditorio Nacional

La cantante mexicana presentará su nuevo álbum acompañada de músicos destacados y un cuarteto de cuerdas