El último mes de la actual administración del Banco Central (BCRA) trajo consigo un aumento considerable de la cantidad de pesos en circulación. La entidad conducida por Guido Sandleris permitió que se volcaran casi $300.000 millones extra en noviembre, como resultado de la relajación de la meta de base monetaria, más la emisión de dinero para sumar dólares a las reservas y para ayudar al Tesoro a hacer frente a sus gastos. El Gobierno saliente aprovecha los controles de cambios para que esos pesos no se vayan al dólar oficial, pero la velocidad de expansión de la base monetaria puede dejar poco margen para que la nueva administración pueda continuarla sin sufrir problemas con el dólar libre y los precios, según analistas.

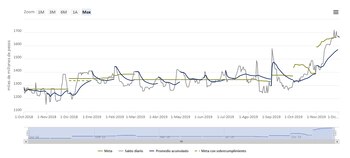

La base monetaria, la cantidad de pesos que circula en la economía, creció en casi $285.000 millones durante el mes de noviembre. El BCRA permitió esto por distintas vías.

Por un lado, la inyección de dinero a la calle llegó a través de una herramienta que había caído en desuso, al menos durante la gestión de Sandleris al frente de la entidad. El Central emitió $ 40.000 millones en el mes en concepto de “adelantos transitorios”, una especie de préstamos para asistir al Tesoro que resultan en creación de dinero. No se usaban desde junio de 2018, antes de que en octubre la política monetaria pasar a perseguir una meta de “emisión cero”.

El otro gran concepto que explica por qué el BCRA volcó tantos pesos a la calle es la compra de reservas. Desde que se reforzaron los controles de cambio, la capacidad de personas y empresas para comprar dólares en el mercado cambiario se redujo considerablemente. Al mismo tiempo, los exportadores reforzaron las ventas de divisas en la medida en que apuraron las ventas al exterior para tratar de eludir un aumento en las retenciones a las exportaciones que dan por hecho cuando llegue el nuevo Gobierno.

El resultado fue que hubo más oferta de dólares de la que el mercado formal podía comprar y Sandleris la aprovechó para estabilizar las golpeadas reservas internacionales. En total, compró USD 2.427 millones desde que se reforzaron las trabas cambiarias. Para pagar por esos dólares, el BCRA debió emitir casi $131.000 millones sólo hasta el 28 del mes.

El otro gran elemento que hizo crecer la base monetaria fue parte de la reducción del stock de Leliq. Los bancos tienen la obligación de inmovilizar en el BCRA parte de los depósitos de sus clientes, como una norma de seguridad ante retiros masivos. Para ello, encajan una porción de los depósitos a tasa cero o, cuando las normas lo permiten, integran parte de ese encaje con Leliq que les pagan 63% anual. Desde noviembre, el BCRA cambió las normas de uso de Leliq para encajes, lo que aumentó la base monetaria en $ 154.000 millones. Esta expansión, sin embargo, no preocupa a los analistas porque permanece encajada en la autoridad monetaria en lugar de circular en la economía.

De hecho, para los economistas consultados por Infobae la fuerte expansión monetaria no es alarmante como foto, aunque la película puede complicarse más adelante.

Como ejemplo, la calma cambiaria que se vio en el mes más allá del mercado oficial muestra que no hay efectos inmediatos en el mercado. El dólar libre no se disparó y el “contado con liquidación” que se opera con bonos y acciones también se mantuvo a raya.

“En diciembre no es un problema, porque vos tenés controles de capitales que te aumentan la cantidad real de dinero que la gente quiere, dado que por ejemplo no puede comprar todos los dólares que pretende”, dijo Juan Manuel Pazos de TPCG.

“Las trabas cambiarias le daban el Banco Central la posibilidad de emitir unos $200.000 millones a $250.000 millones sólo por el aumento forzado en la demanda de dinero, que son pesos que no logran ir a dólares en el mercado oficial. La buena noticia es que se hizo una expansión monetaria fuerte sin afectar ni la brecha cambiaria ni la inflación, la mala noticia es que se gastó la mayor parte de la capacidad de emisión monetaria antes de diciembre, que es cuando el Tesoro necesita más plata”, dijo el economista. “La demanda de dinero siempre es mayor en diciembre y enero, por aguinaldos y gastos de fin de año, el tema es que en febrero van a tener que sacar ese dinero de circulación o va a haber un problema”, cerró Pazos.

Para permitir esta expansión en la cantidad de dinero, el Central relajó sus propias metas. De perseguir una expansión cero de la base monetaria pasó a un 2,5% mensual luego del salto cambiario posterior a las primarias de agosto. Además, con la reducción de encajes y emisión para compra de divisas, estiró su objetivo de cantidad de dinero. Así y todo, le sobró margen para cumplir con esa nueva meta relajada.

“En noviembre el promedio de la Base Monetaria (BM) alcanzó a $1,569 billón, $92.800 millones (5,6%) por debajo de la meta. La meta de BM del mes ($1,662 billón) surgió de aplicar un crecimiento de 2,5% a la meta de octubre más el efecto del cambio de encajes de los depósitos a la vista definido a fines de octubre ($154 mil millones), y luego corregirla por las compras netas de divisas”, detalló la entidad en un informe de seguimiento de su meta.

Además, para diciembre dejó como regalo de despedida para las autoridades que asuman tras el cambio de Gobierno un margen aún mayor para emitir dinero. La meta mensual, que se computa como un promedio diario de base monetaria, se computará en forma bimensual entre diciembre y enero. El período más largo para cumplir el objetivo permite una mayor oferta de pesos en diciembre que puede ser compensada más adelante.

“Diciembre va tener mucha inyección a personas físicas vía empresas -aguinaldos- que estuvieron juntando liquidez en noviembre y primeros días diciembre para eso y vía déficit primario de los sectores públicos nacional y provinciales”, dijo Gabriel Caamaño de Consultora Ledesma. “Pero la clave no es la inyección de diciembre, suele haberla todos los años y estar disimulada por el tema estacional. El tema es la magnitud de la inyección y si va haber anclaje de expectativas tal que dicha inyección este convalidado por la demanda de pesos no solo por cuestiones estacionales, sino más perdurables. Es decir, si hay confianza en el plan económico la demanda de pesos puede repuntar, en caso contrario vamos a ver presiones inflacionarias adicionales y crecimiento de las brechas cambiarias”, comentó.

Seguí leyendo:

Últimas Noticias

Caída global en las bolsas tras el salto del precio del petróleo a más de USD 100 el barril

El índice Nikkei 225 de Japón cayó más de 5%, mientras otros mercados regionales también registraron pérdidas significativas. S&P 500, Nasdaq Composite y Dow Jones operan con bajas superiores al 1% tras descensos de más del 2% al final de la jornada del domingo

Cuándo cobro la jubilación de ANSES en marzo 2026

El pago para los titulares con ingresos más altos se realiza en fechas diferenciadas, de acuerdo con la terminación del DNI, y refleja el aumento dispuesto por la fórmula de movilidad vigente

El círculo rojo se muda a Nueva York y hasta la UIA estará presente: quiénes son los empresarios locales que asistirán la Argentina Week

La gran mayoría de los principales hombres y mujeres de negocios del país acompañarán a Javier Milei en el evento. Entradas agotadas y paneles estratégicos

El petróleo a más de USD 100 agrava el panorama inflacionario de la Argentina

También suben fuerte la soja y el trigo. Hoy puede ser un lunes negro en los mercados mundiales. Las tasas en pesos podrían cambiar su tendencia bajista. El dólar es clave

Inflación: Caputo espera un alivio en el dato de febrero, pero detectan aceleración en marzo

Las consultoras privadas estiman que el segundo dato mensual del año será similar al del primero y advierten por los movimientos iniciales de este mes. Anoche, Milei dijo que el ritmo cederá tras el primer trimestre, pero el fuerte aumento del petróleo pondrá mayor presión de costos