La secretaría de Finanzas subastará este martes tres bonos en pesos atados a la inflación, es decir, indexados por el índice CER que sigue al nivel general de precios. A poco de que se conociera el dato récord en más de 30 años que implicó el 25,5% mensual para el Índice de Precios al Consumidor en diciembre pasado, cubrirse frente a la inflación es el principal objetivo del mercado local en pesos. Pero, paradójicamente, la propia demanda de los inversores hace que ni los bonos atados a la inflación cubran contra el avance de los precios.

La oferta de la licitación de hoy contempla una Letra ajustada por CER (variación de precios) a descuento, con vencimiento el 20 de febrero, y otra de similares características, pero pagadera el 20 de mayo. El tercer título a licitar es un bono también ajustado por CER, con una sobretasa de 1,80% y vencimiento previsto para el 9 de noviembre del año próximo.

La decisión del Palacio de Hacienda de salir a ofrecer deuda atada a la inflación fue leída como el intento de aprovechar una oportunidad por parte de especialistas.

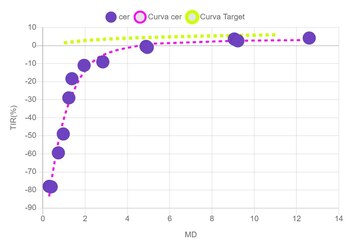

“Dada la habilidad financiera, de timing y lectura de mercado del equipo económico del gobierno esto nos hace pensar que de alguna forma el Ministerio de Economía ve a la curva CER cara. No sería una gran observación, dado que con lo negativas que están las curvas difícilmente se pueda argumentar lo contrario”, señaló la consultora Outlier.

Pero si ni el dólar, ni las tasas ni ningún activo financiero logra competir consistentemente con datos de inflación como los de diciembre, ¿cómo es que emitir deuda CER puede ser conveniente? ¿Acaso no es el mecanismo de ajuste más caro para el Tesoro?

La explicación está en que hay muchos más pesos interesados en cubrirse frente a la inflación que instrumentos disponibles para esa liquidez. Desde que el Gobierno bajó las tasas de referencia —de la Leliq al 133% nominal anual a los Pases Pasivos al 100% nominal anual, pasando por el recorte de los rendimientos de los plazos fijos del 133% al 110% y la emisión de Letras del Tesoro a Descuento (Ledes) que pagan menos del 9% mensual— todos los rendimientos a tasa fija quedaron muy lejos de la inflación.

El resultado fue una demanda tan grande por los bonos ajustados por CER que sus precios se pusieron carísimos. Y son tan caros que, descontada la inflación esperada, ofrecen rendimientos negativos.

La matemática detrás de esto es sencilla. Si un bono que paga $100 en un mes cotiza a $99 hoy, está arrojando un rendimiento mensual del 1,01%; si en cambio se comprara a $101 en el mercado, el rendimiento que arrojaría sería negativo. Con títulos indexados como los CER, la cosa es algo más compleja, pero el principio es el mismo. La demanda es tan grande que los inversores están pagando los bonos CER por sobre la par y eso reduce el rendimiento que obtienen.

“Para mostrarlo con números: hoy un TX24 (bono que vence el 25 de marzo) cotiza a $1.236,50 lo que deja una tasa negativa de -76%”, explica Juan Manuel Truffa de Outlier.

“Los bonos CER ajustan su capital siguiendo al coeficiente que sigue a la inflación, por lo que mientras pasa el tiempo, más capital tienen por este ajuste. La forma de ajuste de ese valor nominal es la relación entre el CER del día de liquidación del título (sustrayéndole 10 días hábiles por sus condiciones de emisión) y el valor del CER correspondiente al día de emisión (restándole también 10 días hábiles). En este caso esas cifras son 187,1013 y 20,1521 respectivamente. Esta relación nos dice que el bono debería estar cotizando alrededor de los $990 para cotizar a paridad y por ende pagar una tasa real de 1,5% como la que se paga en sus cupones”, explica el especialista.

“Sin embargo, el mercado decidió pagar mucho más, llevando la paridad de aproximadamente 135%. La razón es sencilla: no hay instrumentos en pesos a los que los tenedores de moneda local puedan escapar para (al menos) compensar la inflación. Entonces comparando las tasas de los instrumentos a tasa fija nominal, como los pases del BCRA al 100% TNA (171,4% de tasa efectiva anual) o las cauciones rondando 87% TNA (138,44% de tasa efectiva anual), los títulos CER deben ir a tasas muy negativas descontando la inflación para arbitrarse con estos otros instrumentos”, agrega Truffa.

Por ejemplo, siguiendo la expectativas de inflación que refleja el Relevamiento de Expectativas del Mercado (REM) del BCRA para enero y febrero —marcan 25% y 18,2% respectivamente— el TX24 a su vencimiento el próximo 23 de marzo pagaría aproximadamente $1.508,68 cuando hoy cotiza $1.236,50 en el mercado secundario. Comprar hoy a $1.236,50 y recibir $1.508,68 al vencimiento equivale a un rendimiento directo del 22% que, a su vez, implica el equivalente a una tasa nominal anual del 118% o una tasa efectiva anual del 190,9 por ciento.

O sea, los vehículos CER están lejos hoy de compensar frente a la inflación. Pero sus tasas, perdido por perdido, son mejores que las que ofrecen las letras y títulos a tasa fija. Por ejemplo, un simple y sencillo plazo fijo paga hoy 110% de tasa nominal anual que se traduce en un 186,50% de tasa efectiva anual. Todo ello es menos que lo que paga el TX24.

Con todo, invertir en títulos CER no deja de implicar un riesgo. La inflación futura no se conoce y, si llegara a ser menor a la esperada, el rendimiento que finalmente se obtiene podría en teoría quedar por debajo del que ofrecen vehículos a tasa fija. A la inversa, una escalada de la inflación por encima de lo esperado implicaría un rendimiento mayor.

Esa es la oportunidad que busca aprovechar el ministro de Economía, Luis Caputo, que necesita refinanciar vencimientos de deuda en pesos por $3.176 millones en enero. El atractivo del ajuste CER está en que rinde un poquito más que la tasa fija. Pero, con inversores pagando precios muy caros por esos papeles, para el Tesoro puede significar una emisión de deuda barata. El riesgo, claro, es que si los datos de inflación sorprenden para mal la indexación va a jugar en contra de las cuentas del fisco.

Con todo, los tenedores de pesos encerrados en un entorno de tasas por debajo del 9% mensual e inflación arriba del 25% miran con avidez estos papeles. No es ganar lo que buscan, sino perder menos.

“A pesar de la corrección, las tasas de la curva siguen siendo ampliamente negativas y esto se extiende a toda la deuda en pesos. En la búsqueda por cobertura y a falta de alternativas por las tasas reales tan negativas del mercado, creemos que la licitación podría ser una oportunidad”, consignó un informe de Portfolio Personal Inversiones.

Últimas Noticias

Volatilidad global: las acciones cayeron, el riesgo país se acercó a los 600 puntos y el petróleo subió 11% en la semana

El conflicto de Medio Oriente contagió a las principales bolsas del mundo y los papeles argentinos se contrajeron hasta 6 por ciento. El dólar subió, pero cerró la semana a la baja y el Banco Central volvió a comprar divisas

Argentina Week cerró con inversiones por USD 16.150 millones: Mercado Libre, TGS y Pampa Energía entre las empresas que lideran

El evento en Nueva York dejó una serie de anuncios oficiales que refuerzan el posicionamiento argentino ante inversores globales, con Mercado Libre, TGS y Pampa Energía al frente de los proyectos, tal como desglosó Maia Jastreblansky en Infobae a la Tarde

Industria en apuros: cinco sectores empezaron el año con más de la mitad de sus máquinas apagadas

A nivel general, la industria operó al 53,6% de su capacidad en enero, un valor inferior al registrado en diciembre de 2025. Cuáles fueron los rubros que trabajaron por debajo del promedio