El ministro de Economía, Luis Caputo, relativizó la posibilidad de emitir deuda bajo legislación extranjera para afrontar parte del vencimiento de USD 4.300 millones que el Estado debe pagar en enero a acreedores privados.

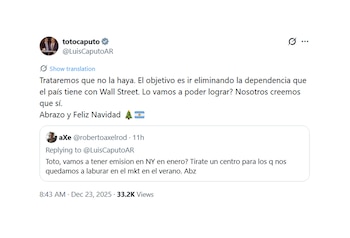

“Vamos a tratar de que no haya emisión. El objetivo es ir eliminando la dependencia que el país tiene con Wall Street. ¿Lo vamos a poder lograr? Creemos que sí”, respondió Caputo en su cuenta de X ante la consulta de un seguidor. Minutos más tarde, el presidente Javier Milei reposteó la afirmación del ministro, en una señal de respaldo político a la estrategia oficial.

Seguidamente, planteó -en respuesta a otra consulta- que “es muy difícil que un país pueda crecer sostenidamente en el tiempo sin un mercado de capitales interno más desarrollado. Este es un punto central de mediano y largo plazo. Y este gobierno, más allá de tener que lidiar con la coyuntura de corto plazo, está tratando de sentar las bases para que es este período de crecimiento sea de largo plazo”.

El propio ministro había abierto previamente la puerta a una colocación de este tipo, aunque ahora adoptó un tono más cauto respecto de esa opción y buscó enfatizar que no se trata del camino preferido por el Gobierno.

Según la agencia NA, el Gobierno ya cuenta con cerca de USD 1.800 millones obtenidos a partir de compras en el mercado y de la colocación del BONAR 2029. A ese monto se suman otros USD 700 millones que ingresarán por la concesión de las represas del Comahue.

El resto de los fondos necesarios podría provenir de nuevas compras del Tesoro en el mercado de cambios o de la firma de un acuerdo de financiamiento tipo REPO que se encuentra en negociación con bancos. Este instrumento permitiría obtener dólares a corto plazo utilizando activos como garantía, sin recurrir de manera directa a las reservas del Banco Central.

Tras la primera respuesta del Ministro al seguidor que le consultaba sobre si habría emisión de deuda en Nueva York en enero, luego la charla virtual continuó. “¿Repo o nueva emisión ley local", le repreguntó un asesor financiero. Y Caputo dijo: “El Repo ya nos asegura que podemos. Pero estamos trabajando en otras alternativas de cara al futuro. Queremos que Wall Street sea una fuente de financiamiento marginal para Argentina (bonos soberanos al menos)”.

La estrategia forma parte de una ingeniería financiera más amplia que el Ministerio de Economía viene desplegando para atravesar el calendario de vencimientos de 2026 sin sobresaltos. El pago de enero es el primero de una serie de compromisos relevantes, a los que se suman otros vencimientos importantes en julio del próximo año, lo que obliga al Gobierno a diseñar un esquema que combine distintas fuentes de financiamiento.

La reciente colocación del BONAR 2029 fue uno de los hitos centrales de ese plan. El título, con vencimiento en noviembre de 2029 y una tasa superior al 9% anual, marcó el regreso del país al mercado voluntario de deuda en dólares tras casi una década. En el equipo económico destacan que la operación tuvo una recepción favorable y permitió ampliar el menú de herramientas disponibles para administrar los compromisos financieros sin depender exclusivamente del financiamiento externo tradicional.

Más allá de esta emisión puntual, en Economía subrayan que el objetivo no es volver a un esquema de endeudamiento sistemático en los mercados internacionales, sino utilizar estas herramientas de manera selectiva y complementaria. En ese sentido, el Repo aparece como una alternativa clave para reforzar la liquidez en dólares en el corto plazo y ganar previsibilidad en el manejo de los pagos.

En paralelo, el Gobierno analiza cambios normativos que faciliten la administración de la deuda pública. Entre las opciones en estudio figuran modificaciones a la Ley de Administración Financiera que permitan realizar operaciones de canje o reordenamiento de vencimientos, con el objetivo de reducir la concentración de pagos en determinados meses y extender plazos sin recurrir a procesos de reestructuración.

El mensaje oficial apunta a transmitir que el cumplimiento de los compromisos financieros es una prioridad, pero que se buscará hacerlo con un uso prudente de las herramientas disponibles. La emisión de deuda bajo legislación extranjera no está descartada, pero aparece como una alternativa de último recurso dentro de un esquema que privilegia el financiamiento local, los acuerdos con bancos y la acumulación gradual de divisas.

Últimas Noticias

La visión de Financial Times sobre el choque de Milei con la CGT y el peronismo por la reforma laboral

El diario británico citó encuestas según las cuales el 60% de la población está a favor de cambiar las leyes laborales, pero no de jornadas más largas ni del recorte de indemnizaciones

Los bancos alertan por un artículo de la reforma laboral que pondría en riesgo su rol en el pago de sueldos

En un texto enviado a Patricia Bullrich, Martín Menem y legisladores y legisladoras involucrados denuncian “riesgos jurídicos, financieros, sistémicos, territoriales y sociales” del pago vía proveedores de servicios digitales y billeteras virtuales

No esperaron el acuerdo: en 2025 las exportaciones argentinas a EEUU registraron un récord histórico

Impulsadas por el complejo energético, crecieron cerca de 29% y alcanzaron USD 8.338 millones, por sobre todos los registros previos, destacó un informe privado

Alta expectativa: por aluvión de inscripciones, se cerró la acreditación a la “Argentina Week” que abrirá Javier Milei en Nueva York

Se lo confirmaron el J.P.Morgan y el Bank of America al embajador argentino en EEUU, Alec Oxenford. Al superarse el “aforo permitido” se cerró incluso la lista de espera

¿Qué pasará con la inflación?: cuándo perforará el 2% mensual, según los principales analistas de mercado

El último Relevamiento de Expectativas de Mercado (REM) del Banco Central anticipó que la dinámica inflacionaria recién empezaría con 1 a partir del segundo trimestre. Qué proyectan las consultoras para enero