El fracaso de la OPA de BBVA a Banco Sabadell va a hacer que en España estemos un tiempo -corto- sin fusiones bancarias. Pero llegarán. Tal y como adelantó Infobae, algunas entidades ya se están posicinando para acometer operaciones corporativas de aquí a dos años para consolidad sus beneficios. Las que más fuerza ganan en las quinielas de los analistas son Sabadell, Unicaja, Kutxabank, Ibercaja y Abanca. Y de todos ellos, la apuesta más clara es la posible fusión entre Banco Sabadell y Unicaja. “Unicaja ya ha mantenido conversaciones exploratorias con Sabadell y sigue siendo un candidato estratégico probable”, aseguran expertos de Barclays. Una de las últimas conversaciones entre ambas entidades se produjo en 2024, cuando Sabadell contactó informalmente con accionistas de Unicaja, como medida defensiva ante la opa de BBVA.

¿Y cómo afectará esto al bolsillo de los clientes? Pues mal. Las fusiones tienen una consecuencia clara en los créditos y los depósitos. Un estudio reciente de Luis Medrano-Adan, del Centro Universitario de la Defensa, y Vicente Salas Fumás, profesor emérito de la Universidad de Zaragoza, descifra con datos y modelos económicos el impacto de la consolidación bancaria sobre los precios que pagan y reciben los clientes no financieros. Los resultados vinculan la fuerte concentración –paso de veinte a ocho bancos– con una transmisión más limitada de las bajadas de tipos a los clientes y con un ensanchamiento de los márgenes que retienen las entidades.

La investigación parte de un análisis exhaustivo del passthrough o transmisión de los cambios en el tipo de interés interbancario (euríbor) a las tasas que bancos cobran por sus préstamos y pagan por sus depósitos a empresas. Traducido esto quiere decir que el estudio lo que hace es observar los cambios en el euríbor (el tipo de interés al que los bancos se prestan dinero entre sí) afectan directamente a las tasas que los bancos luego aplican a sus clientes empresariales. Es decir, analiza si, cuando sube o baja el euríbor, los bancos trasladan (o no) ese cambio a los intereses de los préstamos que ofrecen y a los intereses que pagan por los depósitos de las empresas.

El período estudiado incluye dos ciclos de subas en las tasas directrices: antes de la crisis financiera (2005–2008), cuando el sector constaba de veinte bancos equivalentes, y la reciente fase de endurecimiento monetario (2022–2024), bajo un sistema notablemente más concentrado. Al entrecruzar estos escenarios, el estudio advierte con claridad: “El passthrough fue completo durante la etapa de baja concentración, pero se volvió incompleto con la consolidación”, señala el informe, lo que significa que cuando suben los tipos, los créditos se encarecen más rápidamente que los depósitos suben en rentabilidad.

Depósitos que pasan del 2% anual al 0,8%

La rentabilidad decreciente de los depósitos se vuelve aún más palpable si se comparan las medias previas y posteriores a las fusiones, según los datos publicados. Entre 2005 y 2008, la tasa media abonada a empresas en depósitos superaba el 2% anual, mientras que en la etapa 2022–2024 esa cifra apenas roza el 0,8%, a pesar de que los tipos de referencia oficiales eran similares en los dos periodos. Esta diferencia se acentúa en los depósitos a la vista, que en el entorno actual muestran una resistencia casi total a reflejar los aumentos fijados por el Banco Central Europeo.

La situación se invierte al mirar la cara de los créditos. El tipo de interés sobre los nuevos préstamos desciende solo de 5,03 % a 4,73 % tras la consolidación, es decir, una rebaja mucho menor a la que cabría esperar por el recorte de competidores y con márgenes ampliados por la inercia en la transmisión del euríbor. La consecuencia directa es que la diferencia entre lo que se paga por un crédito y lo que se recibe por un depósito se ha disparado. El spread absoluto, que antes de la crisis era de 2,69 puntos porcentuales, ascendió a casi 4 puntos en el periodo reciente. Los márgenes relativos resultan aún más abultados en los depósitos, una señal inequívoca de cómo la concentración eleva la capacidad de las entidades para apropiarse de rentabilidad extra.

Aumento de los márgenes empresariales

El estudio, sustentado en el uso del índice de Lerner como medida de poder de mercado, corrobora que la reducción de competidores y la menor sustitución entre productos incrementan los márgenes empresariales de los bancos. La relación entre el euríbor y el margen de préstamos resulta decreciente y convexa, lo que significa que la ventaja competitiva de los bancos, medida por la diferencia entre la tasa que cobran y su coste marginal, cae más lentamente a medida que aumentan los tipos de interés. Para los depósitos, la tendencia es opuesta y cóncava: solo en escenarios de tipos altos los bancos trasladan parcialmente parte de la subida al cliente, mientras retienen el grueso de la mejora para su propio balance.

Así, las fusiones no han traído consigo solo una reducción en el número de marcas, sino una alteración profunda en la mecánica de la banca de empresas: los préstamos tienden a encarecerse incluso con subidas moderadas del euríbor y los depósitos se mantienen mucho más rezagados frente a la evolución de la política monetaria. El análisis concluye que, en mercados muy concentrados, la senda de transmisión de la política monetaria se ve alterada en favor de márgenes bancarios más sólidos. Para el cliente, la consecuencia es inmediata: menos rentabilidad para sus ahorros y créditos que suben más, incluso con costes interbancarios similares a los de años menos concentrados, según el informe académico.

Últimas Noticias

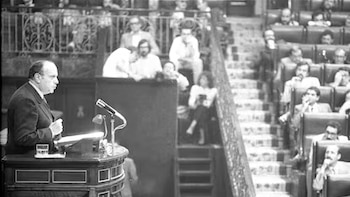

Desclasificación de los documentos del 23F, en directo: última hora de los archivos secretos y reacciones

El Gobierno autoriza la publicación comunicaciones y archivos hasta hoy secretos del golpe de Estado fallido de Tejero en 1981

Atresmedia, sancionada con 262.500 euros por la CNMC tras lanzar un programa con publicidad encubierta

El grupo audiovisual ha reconocido su error, por lo que la multa ha descendido un 40% hasta los 157.500 euros

“Después de este mensaje, ya no puedo volverme atrás”: la cronología del 23F desde la Casa Real que recoge la versión del rey Juan Carlos

Uno de los documentos desclasificados por el Gobierno detalla cómo se vivió aquel 23 de febrero desde la Zarzuela

Uno de los manuscritos del 23-F sitúa a Manuel Fraga como posible líder civil y menciona rumores de contactos con círculos golpistas

El documento, fechado en diciembre de 1980 y sin autoría, describe la planificación del golpe y menciona al entonces líder de Alianza Popular en varias ocasiones

El origen del aceite de oliva de Mercadona: de dónde es este producto básico de la cocina española

La empresa de supermercados valenciana cuenta con hasta siete proveedores de aceites de oliva español, entre los que destaca una nueva incorporación este 2026