A partir de enero entra en vigencia el nuevo sistema de bandas cambiarias para el dólar, una medida impulsada por el Banco Central (BCRA) para dar margen de acumulación de reservas e intentar impulsar la actividad económica. El análisis examina los cambios que introduce el esquema y detalla los efectos previstos en la acumulación de reservas y en la reactivación de la economía, además de señalar las restricciones que persisten para la inversión y el crecimiento a largo plazo.

Desde enero las bandas de flotación del dólar pasarán de moverse a un ritmo del 1% mensual para empezar a actualizarse por inflación. Un informe elaborado por el Instituto de Estudios sobre la Realidad Argentina y Latinoamericana (IERAL) y firmado por Jorge Vasconcelos examinó este nuevo contexto y planteó interrogantes sobre el funcionamiento del régimen y sus implicancias.

El estudio parte de la premisa de que el régimen monetario-cambiario sigue siendo transitorio y que las modificaciones impulsadas tienen como objetivo facilitar la compra de dólares y destrabar el estancamiento económico, aunque sin priorizar una desinflación veloz. “Las modificaciones al esquema de bandas cambiarias que entran en vigencia en 2026 apuntan a facilitar la acumulación de reservas y a destrabar el estancamiento de la actividad, aun resignando una desinflación más rápida”, sostiene el informe. La mirada de IERAL pone el foco en la viabilidad de este modelo, sus ventajas inmediatas y las limitaciones estructurales que, según el análisis, continúan condicionando el crecimiento sostenido.

Ventajas del nuevo esquema de bandas cambiarias

El informe de IERAL señala que el nuevo esquema introduce herramientas que permiten mayor intervención del Banco Central en el mercado de cambios. En palabras de Vasconcelos, “permite mayor intervención del Banco Central para comprar dólares y amortiguar el ciclo económico”. Esta posibilidad se presenta como un punto a favor para la autoridad monetaria, que suma instrumentos para fortalecer las reservas internacionales.

La capacidad del Banco Central para intervenir en el mercado busca aportar mayor flexibilidad y margen de maniobra ante shocks externos, además de reducir la volatilidad que podría derivarse de movimientos abruptos en la oferta y demanda de divisas. Para el equipo de IERAL, esta intervención también facilita la acumulación de reservas, un objetivo identificado por el Gobierno como prioritario para el próximo año.

En el análisis del IERAL, otro de los aspectos destacados del nuevo régimen es que puede contribuir a dinamizar la actividad económica. El informe subraya que la lógica detrás de la medida consiste en “destrabar el estancamiento de la actividad”, lo que se interpreta como un intento de imprimir mayor movimiento a una economía que, en los últimos años, mostró signos de desaceleración. La intervención oficial en el mercado cambiario, sumada al nuevo esquema de bandas, se vincula así con la búsqueda de mayor crecimiento y estabilidad.

El informe describe que el sistema otorga al Banco Central la posibilidad de “amortiguar el ciclo económico”, lo que en la práctica podría traducirse en una menor exposición a shocks externos y en un marco más previsible para empresas y consumidores. La actualización de las bandas en función de la inflación, según el artículo de Infobae, aparece como un componente clave de este diseño.

Limitaciones y restricciones del régimen

A pesar de las ventajas señaladas, el documento de IERAL advierte que el régimen vigente mantiene restricciones significativas. El informe subraya que “el régimen monetario-cambiario sigue siendo transitorio y mantiene restricciones que condicionan la inversión y el crecimiento sostenido”. Entre las principales limitaciones, el análisis identifica la indexación del techo de la banda por inflación pasada como un elemento que complica la operatoria financiera.

Según el trabajo de Vasconcelos, este mecanismo de ajuste “introduce tensiones en la formación de tasas de interés y en la extensión de plazos a tasa fija”. El hecho de que la actualización de la banda se base en la inflación pasada genera dificultades para proyectar la curva de tasas, lo que afecta la previsibilidad y la capacidad de planificación de los actores económicos. Esta característica limita el desarrollo de instrumentos de financiamiento a largo plazo y afecta la toma de decisiones de inversión.

Otro de los puntos problemáticos señalados por IERAL es la persistencia del control cambiario para personas jurídicas. El informe enfatiza que “el esquema no contempla el levantamiento del cepo para personas jurídicas, un factor clave para la inversión”. Esta restricción actúa como un freno para la llegada de capitales y la expansión de proyectos productivos. Según el análisis, la falta de un horizonte claro sobre la eliminación del cepo desalienta la toma de riesgos y restringe el acceso de empresas al mercado de divisas.

El documento también menciona que, a pesar de las mejoras en el contexto macroeconómico previstas para 2026, la inflación persistente y la indefinición sobre la reacción del Banco Central ante desvíos en el tipo de cambio generan incertidumbre. El informe advierte que el desafío para la autoridad monetaria será “duplicar la entrada de capitales privados y reducir a la mitad la demanda de dólares por parte de personas físicas para sostener el ritmo de acumulación de reservas”. Estos objetivos, señala IERAL, presentan obstáculos relevantes y exigen una estrategia clara y sostenida.

La experiencia de Perú: régimen bimonetario y flotación administrada

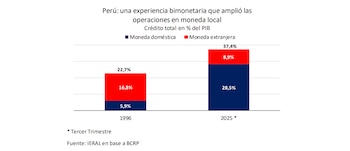

El informe dedica un segmento a analizar la experiencia de Perú como ejemplo de un régimen monetario-cambiario alternativo. El estudio destaca que “un régimen bimonetario formal, con flotación administrada y la tasa de interés como ancla, permitió expandir el crédito en moneda local, reducir la volatilidad y ampliar el horizonte de decisiones económicas”. Según el trabajo de Vasconcelos, el caso peruano ofrece lecciones valiosas para el diseño de políticas en Argentina.

En el modelo peruano, la flotación administrada y la utilización de la tasa de interés como principal instrumento de política monetaria facilitaron la convergencia de tasas y la estabilidad macroeconómica. El informe detalla que este esquema logró “expandir el crédito en moneda local” y promovió una mayor monetización de la economía, sin necesidad de avanzar hacia la dolarización. Para IERAL, la experiencia de Perú muestra que la estabilidad y el crecimiento sostenido pueden alcanzarse mediante la combinación de flexibilidad cambiaria y disciplina monetaria.

El análisis sostiene que el régimen bimonetario peruano logró “reducir la volatilidad y ampliar el horizonte de decisiones económicas”, lo que resulta relevante para el debate actual en Argentina sobre la necesidad de pasar de un esquema transitorio a uno permanente. La referencia a Perú refuerza la idea de que un marco normativo estable y la utilización de la tasa de interés como ancla pueden generar condiciones propicias para el desarrollo financiero y la atracción de inversiones.

El informe cita que “un régimen cambiario y monetario permanente, y no transitorio, es fundamental tanto para las variables financieras como para la economía real, ya que amplía el horizonte de planificación y permite absorber mejor los shocks externos”. El análisis de IERAL plantea que la adopción de un régimen similar al peruano podría resolver varias de las limitaciones identificadas en el esquema argentino actual.

Perspectivas y desafíos para 2026

El documento de IERAL concluye que el horizonte para 2026 aparece más despejado, con menor riesgo país y mejores condiciones políticas y de mercado. Sin embargo, insiste en que persisten desafíos importantes para la sostenibilidad del esquema. “El Banco Central enfrenta el reto de duplicar la entrada de capitales privados y reducir a la mitad la demanda de dólares por parte de personas físicas para sostener el ritmo de acumulación de reservas”, alerta el análisis.

La inflación persistente y la indefinición sobre la reacción oficial ante desvíos en el tipo de cambio son señaladas como fuentes de incertidumbre. El trabajo advierte que la transición hacia un régimen más estable y previsible requiere avanzar en la eliminación de restricciones y en la adopción de instrumentos que favorezcan la inversión y el crecimiento.

Últimas Noticias

Cuántos dólares necesita el Gobierno de Javier Milei para atravesar 2026 sin sobresaltos

Un informe privado advierte sobre la magnitud de los desafíos financieros que enfrenta la administración actual ante las obligaciones externas y el contexto cambiario

Clima de Negocios: El juicio por YPF se empieza a definir y el Gobierno cree que puede ganar y evitar pagar USD 18.000 millones

La Cámara de Nueva York debe resolver la apelación presentada por Argentina tras el fallo que la condenó a un resarcimiento mega millonario. ¿Cuándo? Podría ser en cualquier momento

La eliminación de las restricciones cambiarias impulsa la exportación de servicios y el trabajo remoto

La apertura del mercado de divisas y la nueva normativa permiten a profesionales y empresas argentinas cobrar íntegramente en dólares, consolidando al país como un hub estratégico de talento para el sector global de servicios

Pablo Goldín, de Macroview: “La gente está comprando cantidades altísimas de dólares”

El economista analizó la persistente búsqueda de resguardo en moneda extranjera que desafía al Banco Central y complica los intentos de afianzar un tipo de cambio estable y menos inflación

Desde 2008, el déficit comercial acumulado de Argentina con China supera los USD 100.000 millones

La brecha en el resultado del intercambio se amplió de forma sostenida a lo largo de los últimos 18 años, en contraste con los saldos registrados por Brasil, Chile y Perú. Cómo la intervención del país asiático reconfigura bloques y afecta diferentes sectores