En línea con los datos que dio a conocer ayer el Indec que indican un enfriamiento de la actividad económica, el nivel de crédito también los del Banco Central señalan un menor dinamismo de la economía: el crédito al sector privado siguió en picada en septiembre y octubre, acumulando cuatro meses consecutivos de retracción.

Según el Informe de Bancos que publica el BCRA, en septiembre los préstamos en pesos a empresas e individuos se redujeron 2,7% en términos mensuales, con una caída real de 5% interanual. En cuanto al crédito total, tanto en moneda local como en dólares, la caída es de 9,4% real comparado con el año pasado. En octubre, se mantuvo la tendencia: los datos preliminares arrojan una reducción de 3,5% real, con una disminución generalizada en todas las líneas que implicaría una contracción del 8 por ciento.

“En septiembre el saldo de crédito en moneda nacional al sector privado se redujo 2,7% real con caídas en casi todas las líneas crediticias (excepto en los bienes en locación financiera). En términos interanuales el saldo de financiaciones en pesos acumuló una disminución de 5,1% real”, se indicó en el informe del Central.

Esta dinámica, que se acentuó en octubre, se inició en julio último cuando la gestión económica modificó el abordaje de la política monetaria e inició un ciclo de fuertes alzas en las tasas de interés. Ahora en un nivel efectivo anual de 107%, los préstamos se mantienen en baja.

Aunque es generalizada en todas las líneas, se destaca la contracción del crédito al consumo. Particularmente la financiación por parte de las tarjetas de crédito se derrumbó 12,3% en octubre contra el mismo mes del año pasado. En términos mensuales, la reducción fue de 4,2% mientras que los préstamos personales retrocedieron 2,3% el mes pasado y se ubican 13,4% por debajo del nivel de octubre de 2021.

En contrapartida, crecieron en septiembre de manera sostenida los depósitos en pesos, tanto del sector público como privado. El incremento por parte de este último se produce, en parte, por el exceso de pesos de empresas, particularmente de importadores que optan por colocaciones a plazo a la espera de las autorizaciones para concretar la operación.

“El saldo de los depósitos en pesos del sector privado en el conjunto de entidades financieras creció 3,2% real en el mes, fundamentalmente por el aumento de las colocaciones a plazo (+4,1% real) y, en menor medida, por el incremento de las cuentas a la vista (+0,5% real)”, detalló el Banco Central.

Esa combinación de factores, producto en parte de las complicaciones que atraviesa la economía para un normal desarrollo, incrementaron aún más el nivel de liquidez del sistema financiero. “Desde niveles elevados en relación con el promedio de los 10 últimos años, en septiembre aumentaron los principales indicadores de liquidez y de solvencia del sistema financiero agregado”, sostuvo el informe.

Así, en el cierre del tercer trimestre, los indicadores de liquidez del sector se mantuvieron en niveles históricamente altos: los activos líquidos en sentido amplio totalizaron 72,3% de los depósitos del sistema financiero, 2,5 puntos porcentuales más que en agosto. “El aumento mensual en la liquidez se reflejó tanto en el segmento en pesos, 2,5 puntos de los depósitos hasta 68,6%, como en moneda extranjera (3,7 puntos de los depósitos hasta 95,7%).

“En cuanto a la composición de la liquidez del sistema financiero para las partidas en moneda nacional, entre fines de mes creció la ponderación de los pases netos con el BCRA y de la tenencia de instrumentos de esta Institución. En términos interanuales, el ratio amplio de liquidez del conjunto de entidades aumentó 3,5 puntos porcentuales. de los depósitos totales”, informó el Banco Central.

Seguir leyendo:

Últimas Noticias

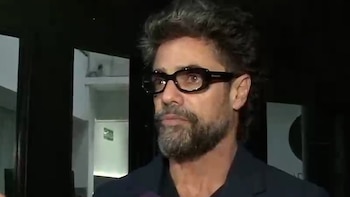

“No se valora lo que se ha logrado”: Nicolás Dujovne elogió al Gobierno y proyectó una caída de la inflación para 2026

El ex ministro de Economía destacó el ajuste fiscal y estimó que este año la actividad económica crecerá más de 3% y la dinámica inflacionaria quebrará el 30% anual

Ante la volatilidad global, el FMI insiste en reforzar las reservas para enfrentar crisis cambiarias

Un informe del organismo multilateral explica por qué es clave la acumulación de divisas por parte de los bancos centrales de todo el mundo. Qué pasa con el caso argentino

Las estaciones de servicio apuntaron contra las tasas municipales: “Son un problema grave”

Isabelino Rodríguez, presidente de la Confederación que agrupa a las estaciones de servicio de todo el país, advirtió en Infobae al Regreso que la proliferación de tasas municipales sin respaldo legal eleva el precio del combustible

Jornada financiera: las acciones argentinas repuntaron, pero el riesgo país se acerca a los 600 puntos

En una rueda dominada por la volatilidad internacional, los activos locales reaccionaron de forma dispar y el riesgo país aumentó a 583 unidades. El dólar operó estable y el Banco Central compró USD 50 millones