El sector bancario está viviendo una transformación profunda que va más allá de la política monetaria del Banco Central Europeo (BCE) y de la subida o bajada de los tipos de interés. La digitalización gana terreno junto a la gestión bancaria pura mientras que las decisiones de los bancos centrales pierden algo de protagonismo ante la normalización monetaria.

Estas son algunas de las conclusiones del informe La transformación del sector bancario, publicado por OBS Business School, dirigido por Jaime Martínez Tascón, experto en finanzas y director de InveretiK, para quien la normalización de los tipos de interés ha provocado que la rentabilidad de los bancos dependa cada vez más de su capacidad de gestión interna, de la eficiencia operativa y de la relación con sus clientes, y no únicamente de las decisiones de los bancos centrales.

Junto a la gestión con datos fiables, también está ganando protagonismo en el sector el gobierno de los riesgos, la agilidad para rediseñar procesos y la habilidad para transformar la relación con el cliente en una experiencia “fluida y atractiva”.

Esta metamorfosis ocurre mientras las entidades financieras siguen en pleno funcionamiento del negocio, con plantillas que aprenden nuevas competencias, clientes que elevan sus expectativas con cada interacción y reguladores que piden más transparencia, mejor resiliencia y métricas comparables.

En este contexto, “el futuro de los bancos pasa por analizar cómo se toman las decisiones, cómo se protegen los datos, cómo se integran terceros tecnológicos, cómo se evalúa la sostenibilidad del crédito y cómo se evita que la innovación digital deje a algunas personas atrás”, indica el informe de OBS,.

Rentabilidad y digitalización

La forma de obtener rentabilidad por parte de la banca también presentará cambios y dependerá no solo de los tipos de interés, sino de la diversificación de ingresos y riesgos, de la calidad del dato para entender mejor a los clientes, de la eficiencia operativa y de una gestión eficaz de los balances.

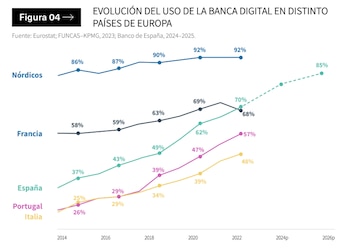

En este marco, la transformación digital es vital, defienden los autores del informe. Lo complicado, a su juicio, es es “cómo hacerla sin sacrificar el control de riesgo, sin perder la cercanía con el cliente y sin elevar la complejidad interna”. En el campo de la digitalización, los bancos españoles están bien posicionados si se tiene en cuenta que España se ha consolidado entre los países europeos con mayor uso de banca digital, más del 70% de la población la utiliza, y se acerca al patrón nórdico.

“Hemos superado a grandes mercados como Francia, lo que se explica por la amplia penetración del smartphone, mejoras como Bizum y por marcos como PSD2 que refuerzan la seguridad”, recoge el informe. De cara al futuro, Martínez Tascón prevé una penetración en torno al 85% a medio plazo y que la contratación digital pase del 50% al 75% aproximadamente, pero reconoce que para ello “es necesario seguir invirtiendo y también cerrar la brecha de edad y de territorio”.

Las ventajas de las fintech

Otra baza con la que cuentan los bancos españoles es la competencia de las fintech, que ha supuesto “un estímulo saludable para el sector bancario”, según el informe, ya que han obligado a revisar las políticas de negocio, a construir nuevas capacidades, a invertir en startups y a crear alianzas para acelerar la integración del nuevo cliente en los servicios de las entidades financieras, los pagos y la verificación de identidad.

Otras mejoras llegadas de la mano de las fintech se han producido al “comprimirse las comisiones y crearse operativas más sencillas, económicas y accesibles”.

Los autores del estudio reconocen que las fintech también han ayudado a hacer llegar los créditos a pymes, jóvenes o autónomos con tiempos de respuesta más cortos y han facilitado un asesoramiento híbrido y la segmentación a la hora de invertir.

“Estas mejoras no han eliminado el papel del banco, sino que lo han desplazado hacia funciones de integración de terceros con criterios de riesgo y con una cobertura regulatoria. La relación de cooperación y no de competencia entre la banca tradicional y las fintech es por tanto lo más eficiente y la que tiene un futuro más lógico y prometedor”, recoge el informe.

El futuro del empleo

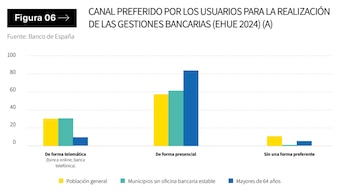

La relación entre bancos y sus clientes se ha reconfigurado hacia un modelo híbrido en el que las operaciones bancarias del día a día se realizan mediante los canales digitales mientras que las más complejas se llevan a cabo de forma presencial en la entidad.

Este cambio ha provocado que el asesoramiento personal del profesional de la banca al cliente se haya convertido en una baza cada vez más importante para competir en segmentos de negocios como las inversiones, la banca patrimonial o la banca de empresa.

Y esta evolución irá a más, ya que “en los próximos años, el verdadero valor diferencial de los bancos se encontrará en su capacidad para relacionarse con los clientes y gestionar el riesgo en un entorno muy cambiante”, indica el informe.

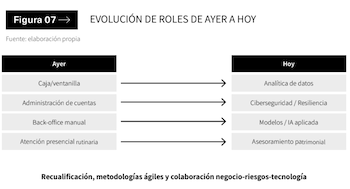

Todo ello incidirá en las políticas de empleo de los bancos y en los perfiles de profesionales más demandados por ellos. “Lo transaccional ha dejado paso a lo analítico, a lo creativo y a lo consultivo”, recoge el informe.

Señala que el valor ya no está en saber mover papeles con diligencia, sino en saber interpretar información, anticipar necesidades y acompañar las decisiones con criterio. La consecuencia de ello es que los puestos ligados a funciones repetitivas y presenciales pierden peso mientras crecen los roles que combinan datos, tecnología y, sobre todo, conversación de calidad con los clientes.

Banqueros privados y agentes financieros, los más deseados

Ello hará que los perfiles más demandados serán los de personas que mezclan finanzas, analítica y experiencia de cliente. En ese giro, el asesoramiento patrimonial ha pasado de ser un servicio añadido a convertirse en el corazón de la relación con los segmentos de mayor valor, como la banca patrimonial, indican los autores del estudio.

Han ganado peso figuras como el banquero privado o el agente financiero, bien como parte de la plantilla o como autónomos que mantienen una relación de largo plazo con el inversor en una interacción humana cualificada y con herramientas de análisis que elevan el compromiso del cliente con la entidad de forma sostenida en el tiempo. Otros de los profesionales más codiciados por los bancos son los que dominen la tecnología como analistas de datos, especialistas en automatización, arquitectos de integración, expertos en seguridad y gobierno del dato.

“Su trabajo permite que la experiencia del cliente sea fluida, segura y que el consejo se base en una información ordenada”, subraya el estudio. De ahí que muchas entidades estén reorientando su formación interna hacia competencias analíticas y digitales al tiempo que crean equipos mixtos donde los equipos de negocio, riesgos y tecnología diseñan productos juntos.

De cara al número de trabajadores, el informe apunta que en los próximos años, el empleo bancario será más pequeño en número y más denso en cualificación y quien lidere equipos en este contexto debería dominar cuatro materias: principios de ciencia de datos aplicados a negocio, diseño de experiencias simples y accesibles, gobierno y seguridad del dato y habilidades de conversación financiera que traduzcan la complejidad en decisiones claras.

Últimas Noticias

Clima en España: la predicción del tiempo para Zaragoza este 28 de enero

Para evitar cualquier imprevisto es importante conocer el pronóstico del tiempo

Previsión del clima en Valencia para antes de salir de casa este 28 de enero

Para evitar cualquier imprevisto es importante conocer el pronóstico del tiempo

La regularización histórica de Zapatero que transformó la economía: cada migrante legalizado en 2004 aportó 3.504 euros en cotizaciones sociales

La proporción de migrantes registrados en el sistema pasó del 6 al 9% de la fuerza laboral en apenas tres meses, con aumentos especialmente pronunciados en provincias como Alicante, Baleares, Girona, Madrid y Málaga

Interior no mejora las indemnizaciones a los guardias civiles que luchan contra los narcos en mar: 150.000 euros si les matan y 100.000 si son heridos

Los agentes señalan que las redes del narcotráfico son cada vez más atrevidas y violentas. Interior empieza a licitar el nuevo seguro de embarcaciones y agentes del Servicio Marítimo, pero no ha subido las compensaciones