Nuevamente el mercado de a poco parecería estar otra vez anticipando una potencial suba de tasas de la Fed. En este contexto, es importante remarcar el ciclo que hizo la tasa del bono del Tesoro de los EEUU a 10 años (10yr yield) desde septiembre hasta la fecha:

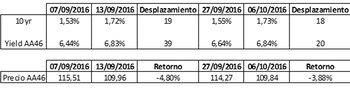

Como vemos, previo al último FOMC, la 10yr se animó a llegar a 1,72%, lo que le costó al AA46 4,80% de retorno negativo. Observamos además que un desplazamiento de 19 basis en la 10yr generó una reacción mucho más agresiva de la yield del AA46 de 39 basis, describiendo una beta de la parte larga de la curva argentina respecto a la 10yr de aproximadamente 2.

Sin embargo, con el último FOMC de la Fed en donde se decidió no aumentar la tasa de referencia el mercado volvió a relajarse llevando nuevamente la 10yr a 1,55%. A pesar de ello, parecería que ahora el mercado nuevamente decidió preocuparse por un FOMC que en diciembre podría decidir subir tasa de referencia o dejar una suba de tasas inminente para el primer FOMC del 2017. En este contexto, mientras escribo este artículo, la 10yr ya está en 1,74% y otra vez, la parte larga de la curva argentina operando al doble de velocidad en 6,84% de yield y costándole a los bonos un renovado -4% (precio dirty; en clean es superior).

Estos son los riesgos que hace semanas venimos advirtiendo en la parte larga de la curva argentina: nos gusta Argentina por su historia local en los próximos 15 meses, pero a la vez, nos preocupa un S&P que hace nueve meses no para de "ralear" y si corrige, podría dar la chance de rearmar parte larga de la curva argentina en niveles de yield superiores a 7,25%. Por lo tanto, en esta corrección esperada no vemos una tragedia sino una oportunidad.

Insistimos aún más hoy, dado lo que observamos en la 10yr en especial después de los datos de empleo que acaban de salir en los EEUU, con nuestra recomendación de "swappear" cartera saliendo de la parte larga de la curva argentina (duration de 12 años) y para reposicionarse hacia parte media como AY24, o Provincia de Buenos Aires 24 o Salta 24 (todos con duration cercana a 5). No nos preocupa la suba de la 10yr per sé, pero sí, una potencial ola de aversión al riesgo motivada por un mercado que anda con ganas de tomar ganancias y está en máximos.

Un S&P en máximos y un VIX muy cerca de mínimos nos da la sensación de un mercado global claramente unhedged y, por lo tanto, muy susceptible a cualquier resbalón de mercado. Si este mercado estornuda se viene un fuerte cierre de carry-trades, lo que no sólo pondría a la parte larga de la curva argentina hard-dólar en la mira sino también los bonos en pesos que se han ido emitiendo en estas últimas semanas todos, "eurocleareables". Si esto se diese, la curva de pesos a tasa fija emitida por Hacienda podría tornarse muy atractiva.

(*) Germán Fermo. Ph.D. in Economics, UCLA, Máster en Economía CEMA. Actualmente se desempeña como Director de MacroFinance y como Director de la Maestría en Finanzas de la Universidad Torcuato Di Tella.

Últimas Noticias

Al menos mueren cinco mujeres en Santander tras el colapso en una pasarela de la playa El Bocal: otra víctima ha sido rescatada con hipotermia

Una de ellas fue rescatada y trasladada en estado grave a la UVI del Hospital Universitario Marqués de Valdecilla, donde finalmente ha muerto

Popocatépetl lanza 13 exhalaciones en el último día

El Popocatépetl es uno de los volcanes más activos en el país y se encuentra en los límites territoriales de Morelos, Puebla y el Estado de México

Línea 3 del Metro CDMX: qué ha pasado con la remodelación y el supuesto cierre de estaciones por obras

El Gobierno de la CDMX insistió que la línea Universidad - Indios Verdes requiere de una intervención mayor por las condiciones en las que se encuentran algunos equipos obsoletos

“Una situación crítica”: la UIA advirtió que el bajo nivel de actividad y la presión fiscal golpean a la industria

La entidad fabril advirtió sobre la coyuntura que atraviesan las pymes ante el desplome del consumo y las dificultades financieras