Antes de escribir sobre la nota de hoy me siento en la obligación de aclarar algo en forma contundente. Claramente, estoy siendo mucho más criticado hoy cuando opino sobre la gestión del gobierno actual que cuando lo hacía con la administración anterior. Será porque mis lectores presumen que tengo mayor afinidad ideológica con esta gestión que con la anterior y por lo tanto debería ser más condescendiente. La respuesta definitivamente es SÍ/NO. Pero no por sentirme más identificado seré menos crítico, POR EL CONTRARIO, seré mucho más crítico con este gobierno de lo que fui con el anterior PORQUE quiero que le vaya bien, porque creo que es posible el cambio y aunque a muchos de mis colegas no les guste. Y si alguno critica mi forma de decir las cosas, les respondo con algo que decía una persona a la que le tuve mucho afecto: "A Germán hay que quererlo como es u odiarlo; no tiene punto medio" ¿Y saben qué? Me encanta ser así y no lo hago por terco sino porque no le debo nada a nadie, en especial a ningún político ni funcionario de turno. Tampoco vivo del Estado, nunca lo hice y tampoco estoy esperando que me llegue un carguito público. Simplemente observo la realidad y en función de mi diagnóstico opino con absoluta sinceridad a riesgo obviamente de equivocarme: BLANCO o NEGRO, no existe el GRIS en ningún aspecto de mi vida y es muy costoso ser así, en especial en este mundo hipócrita en el que vivimos, lleno de muñecos "politically correct". Bien, hice catarsis, pero me parecía oportuna esta aclaración. Seré muchísimo más crítico ahora en este contexto de globos amarillos de lo que fui antes, en mi estilo y con mi forma. Y me hago cargo.

Las cosas buenas de estar de vacaciones es que uno pierde totalmente la rutina y, por ejemplo, puedo darme el lujo de escribir esta nota a las 3 AM, un rato después de haber culminado un mega asado a 20 metros del mar. Parecería que escuchar el sonido de La Mansa en vez de mandarme a dormir me inspiró para escribir otra nota un tanto paranoica, como suelen ser las mías, y sólo estoy haciendo un warm-up para lo que seguramente será un 2016 con mucho gamma. Y mientras culminaba de intercambiar intensos tuits con un colega tipo 1 AM de la madrugada, sobre "mi severo error de juicio" respecto a la liberación del cepo, me quedé pensando en la derivada segunda a la que hago referencia en mi artículo pasado: "Cambiemos y El Nuevo Relato Argentino: ¿Gradualismo o Cagazo?". Esta derivada segunda dependerá casi exclusivamente del leverage (nivel de endeudamiento respecto de los activos) con el que el Gobierno pueda apalancarse, de ahí la relevancia de los holdouts.

Desde el 2013 aproximadamente que el tema holdouts capturó especialmente mi atención. Yo hubiera elegido una secuencia distinta en la dupla "cepo/holdouts" a la escogida por el Gobierno y la misma se basaba en la hipótesis de no violación de contratos. En vez de liberar cepo violando contratos de futuros como se hizo, luego cerrar con holdouts, luego financiarme con deuda internacional y luego regenerar reservas, yo hubiese invertido la secuencia: hubiera cerrado con holdouts, luego hubiera ido por financiamiento con deuda internacional, luego hubiera regenerado razonablemente las reservas y ahí hubiese liberado el cepo sin violación de contratos, devaluando al ritmo implícito en la curva de futuros; lento para mi gusto pero respetando una restricción contractual. Ojo, dicha secuencia no era caprichosa sino totalmente endógena a una restricción que suponía no se violaría: contratos de futuros. En el escenario escogido por el Gobierno se descomprimió el tipo de cambio con violación de contratos y todavía perdura la presión en tasas de fondeo en dólares. En el segundo escenario sin violación de contratos, se descomprimía primero la tasa de fondeo en dólares para luego darle lugar al tipo de cambio. He recibido muchas críticas a este argumento pero siempre que he hecho referencia a la violación de contratos encuentro silencio de tumba, en especial con los tuits que intercambié anoche. Por otra parte, para augurar que la salida del cepo ya es un éxito deberíamos al menos saber con qué inflación culmina el 2016 y como se ordena la estructura de precios relativos. Sería prudente no cometer el tan repetido y erróneo triunfalismo argentino: esto será una maratón y sólo estamos en el sprint inicial. El gradualismo en la liberación del cepo que me imaginaba, entre otras cosas, respetaba los contratos de futuros. Mi error fue suponer que los mismos no se violarían. ¿Error?...

La colocación de deuda amortiguará el costo social e inflacionario del ajuste

Y en este contexto de "cepo-holdouts/holdouts-cepo" escribí decenas de artículos sobre lo importante que sería cerrar rápidamente con los holdouts y espero que Argentina tenga avances considerables en los próximos días/semanas. El mercado claramente descuenta un éxito en este frente, basta con ver cómo se bancaron los ADRs argentinos el formidable selloff de activos de riesgo a nivel global y desde inicios de año que vengo sugiriendo que estar comprado Argentina hasta los dientes tiene todo el sentido del mundo. Obvio: no pain, no gain; no guts, no glory . Quizá la primera toma de ganancia grande se venga con el cierre del default. Lo importante es que el cierre con los holdouts ocurrirá pronto. Lo espero, lo reclamé desde hace meses, lo celebro y seré el primero en aplaudir cuando eso ocurra, no sólo por ser argentino sino más importante aún: estoy comprado hasta los dientes ¿capisci?

El cierre con los holdouts sumado a la liberación del cepo finalmente descomprimirá el mercado de deuda offshore que ha venido "raleando" persistentemente desde inicios de año y permitirá que el Gobierno pueda financiarse a tasas razonables, totalmente libres de la prima default. Recordemos que el mundo persiste con tasas colapsadas, con los bonos del Tesoro de los EEUU en niveles de 1,80%, aproximadamente. Con esa puerta abierta, el Gobierno tendrá la chance de amortiguar vía deuda, la severidad del ajuste fiscal que necesariamente deberá ocurrir. El leverage es clave para encarar un indispensable ajuste fiscal con minimización de costo social e inflacionario. Es probable que la derivada segunda que reclamaba en mi nota anterior dependa casi en su totalidad del éxito en la negociación con los acreedores en default. ¡Vamos Argy!, ojalá en el futuro muy cercano festejemos salir finalmente del default iniciado nada más y nada menos que en 2001, 15 años en este delirio. Y me despido de ustedes con un malbec a las 5 AM.

(*) Germán Fermo. Ph.D. in Economics, UCLA, Máster en Economía CEMA. Actualmente se desempeña como Director de MacroFinance y como Director de la Maestría en Finanzas de la Universidad Torcuato Di Tella.

Más Noticias

Códigos de Free Fire para hoy martes 3 de febrero: lista completa y cómo canjearlos

La lista de más de 30 combinaciones está disponible por tiempo limitado y permite a los jugadores desbloquear trajes, skins y diamantes para redimir en el videojuego

Colegio en Cundinamarca incorporó ropa interior menstrual al uniforme escolar de las menores adolescentes: cuál es la razón

El centro educativo ubicado en el departamento de Cundinamarca implementó la medida en enero de 2026 para mitigar el ausentismo entre las estudiantes, priorizando el acceso a productos de higiene y la eliminación de barreras derivadas del estigma menstrual

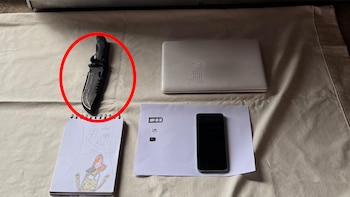

Qué encontraron en las casas de dos adolescentes acusados de planear una masacre escolar

En dos años, la Policía Federal, con la colaboración del FBI, frustró 13 potenciales atentados similares. El perfil que se repite

Ataque en patota en Tucumán: 20 rugbiers golpearon a un joven de 19 años y lo lanzaron a una zanja

Ocurrió este sábado a la madrugada en las afueras de un boliche enTafí del Valle. “No hagan eso, pueden matar a alguien”, suplicó Patricio, la víctima. Hay dos sospechosos detenidos

EN VIVO | Reunión Gustavo Petro y Donald Trump en Washington D. C.: siga las últimas noticias

El encuentro entre ambos mandatarios será en la Casa Blanca a las 12:00 p. m. y contará con la presencia de la canciller colombiana Rosa Villavicencio y el secretario de Estado de Estados Unidos, Marco Rubio